特雷諾指數

特雷諾指數

特雷諾指數(Treynor ratio)用TR表示,是每單位風險獲得的風險溢價,是投資者判斷某一基金管理者在管理基金過程中所冒風險是否有利於投資者的判斷指標。特雷諾指數越大,單位風險溢價越高,開放式基金的績效越好,基金管理者在管理的過程中所冒風險有利於投資者獲利。相反特雷諾指數越小,單位風險溢價越低,開放式基金的績效越差,基金管理者在管理的過程中所冒風險不有利於投資者獲利。

T=(Rp―Rf)/βp

特雷諾業績指數的含義就是每單位系統風險資產獲得的超額報酬(超過無風險利率Rf)。特雷諾業績指數越大,基金的表現就越好;反之,基金的表現越差。

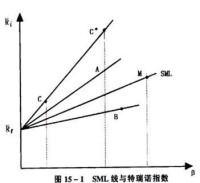

夏普指數。夏普指數表示用標準差作為衡量投資組合風險時,投資組合單位風險對無風險資產的超額投資收益率,即投資者承擔單位風險所得到的風險補償,特雷諾指數表示用β係數作為衡量投資組合風險時,投資組合單位風險對無風險資產的超額投資收益率。夏普指數和特雷諾指數越大,表示基金投資組合的業績越好。而詹森指數表示用β係數作為衡量投資組合風險時,基金投資組合與證券市場線的相對位置,如果某一基金投資組合的詹森指數大於零,則意味著該投資組合的業績比股價指數的業績好。當然,詹森指數越大,基金投資組合的業績越好。

一是其歷史收益率標準差δ,衡量投資收益的總風險;

二是其系統性風險係數,即β的估計值。

特雷諾指數給出了基金份額系統風險的超額收益率,通俗的講就是說衡量基金對於每單位系統風險的收益率。特雷諾指數考慮的是系統風險,而不是全部風險,因此,無法衡量基金經理的風險分散程度。系統風險不會因為投資組合的分散而降低,因此,即便基金經理的風險分散做的很好,特雷諾指數可能並不會因此變大。

特雷諾認為,基金管理者通過投資組合應消除所有的非系統性風險,因此特雷諾用單位系統性風險係數所獲得的超額收益率來衡量投資基金的業績。足夠分散化的組合沒有非系統性風險,僅有與市場變動差異的系統性風險。因此,他採用基金投資收益率的βp係數作為衡量風險的指標