共找到2條詞條名為摩根大通的結果 展開

- 摩根大通

- 金鍾泌

摩根大通

摩根大通

摩根大通集團(JPMorgan Chase & Co,NYSE:JPM;),2000年12月由J.P.摩根公司和大通-曼哈頓公司合併而成,是美國主要的商業銀行。業界稱西摩或小摩,總部在美國紐約,總資產2.5萬億美元,總存款高達1.5萬億美元,佔美國存款總額的25%,分行6000多家,是美國最大金融服務機構之一。

摩根大通於2000年由大通曼哈頓銀行及J.P.摩根公司合併而成,並分別收購芝加哥第一銀行和貝爾斯登銀行和華盛頓互惠銀行。摩根大通是一家跨國金融服務機構及美國最大的銀行之一,業務遍及60多個國家,包括投資銀行、金融交易處理、投資管理、商業金融服務等。

摩根大通的總部設於曼哈頓區的第一大通曼哈頓廣場(One Chase Manhattan Plaza),部分銀行業務則轉移到德克薩斯州休斯頓的摩根大通大廈(JPMorgan Chase Tower)。

2019年11月16日,胡潤研究院發布《2019胡潤全球獨角獸活躍投資機構百強榜》,摩根大通排名第46位。

2020年5月13日,福布斯發布第18期全球企業2000強榜單。摩根大通名列第3位。2020年6月,《2020年全球金融科技專利排行榜TOP100》摩根大通排名第38位。

2020年7月,土耳其伊斯坦布爾交易所禁止通過巴克萊、瑞士信貸(10.31, 0.14, 1.38%)、美銀美林、高盛(197.4, -0.17, -0.09%)與摩根大通(92.66, 0.30, 0.32%)等六家機構賣空股票,期限為3個月。

2020年8月,2020年《財富》世界500強排行榜中摩根大通排名第38位。

摩根大通是全球盈利最佳的銀行之一,擁有超過2.5萬億美元的資產,管理的資金超過1.5萬億美元。公司在全球擁有772名銷售人員,覆蓋近5000家機構投資者客戶;股票研究覆蓋5238家上市公司,其中包括3175家亞洲公司。

自1998年以來,由摩根大通擔任主承銷的股票在上市后股價走勢表現突出,一周后股價平均上漲17%,一個月內平均上漲27%,三個月內平均上漲37%。

公司在全球擁有26萬多名員工,在各主要金融中心提供服務。摩根大通亞太總部位於香港,在亞太地區15個國家的23座城市,擁有1萬多名員工,摩根大通名列1993年以來亞洲股票和股票相關發行的第一名,自1993年以來,公司為亞洲公司主承銷了88次股票交易,共募得超過150億美元的資金。

摩根銀行原名紐約摩根擔保信託公司,是1859年4月20日由兩家商業銀行合併而成的,一家也稱為J.P.摩根公司,一家是紐約擔保信託公司。

組成紐約摩根擔保信託公司的J.P.摩根公司建於1860年,以J·皮爾龐特·摩根名字命名。創建之初,該公司只是一家個人經營的辦事處,專門買賣外匯。而後業務不斷發展。

1864年更名達布尼·摩根公司,1871年改稱德雷克塞爾·摩根公司,1895年改為J.P.摩根公司。該公司從早期開始,就同美國金融界發生的歷史事件有著密切關係。

第一次世界大戰期間,該公司包攬美國對西歐的金融業務,大發其財。根據1933年銀行法,摩根公司改為商業銀行,把原來經營的投資銀行業務交付給摩根斯坦利。1940年以後,摩根公司由合夥公司改為股份有限公司,並開始經營信託業務。

紐約擔保信託公司建於1864年,1896年改名為紐約擔保信託公司。1910年合併莫頓信託公司和第五大道信託公司,1912年合併標準信託公司,1929年合併商業銀行。

摩根大通

60年代末期,作為紐約摩根擔保信託公司即摩根銀行的持股公司――J.P.摩根公司建立之後,經營範圍進一步擴大。為了適應國內外金融市場的變化,該公司先後建立了一些新的附屬機構,其中包括1971年建立1976年更名的摩根社會發展公司,1981年建立的摩根期貨公司,1986年建立的J.P.摩根證券公司等。

大通曼哈頓公司於1799年由為紐約市供水的曼哈頓公司成立,至1922年成為全國商業和工業貸款的領先者,並在六年之中成為全美最大的銀行。

進入90年代以來,伴隨著信息的浪潮,公司的業務範圍進一步擴大,如推出網上銀行、為用戶提供更加方便的信用卡服務等等。銀行的業務已遍布全球,但公司仍始終本著真誠、公正與公平的原則,為全球千千萬萬個客戶提供優質的服務。

摩根大通

富林明集團是一家以倫敦為基地的全球性投資銀行集團,其亞洲業務均以怡富名義運作,而怡富證券則是於1970年由富林明及怡和公司共同在香港建立的該地區首家投資銀行集團。

合併后的摩根大通主要在兩大領域內運作:

一是在摩根大通的名義下為企業、機構及富裕的個人提供全球金融批發業務;

二是在美國以“大通銀行”的品牌為3千萬客戶提供零售銀行服務。其金融服務內容包括股票發行、併購諮詢、債券、私人銀行、資產管理、風險管理、私募、資金管理等。

2004年,摩根大通收購芝加哥第一銀行,把芝加哥第一銀行的行政總裁Jamie Dimon委任為營運總裁,成為現行政總裁的接班人。該企業品牌在世界品牌實驗室(World Brand Lab)編製的2006年度《世界品牌500強》排行榜中名列第七十二,在《巴倫周刊》公布的2006年度全球100家大公司受尊重度排行榜中名列第三十八。該企業在2007年度《財富》全球最大五百家公司排名中名列第三十一。

2004年6月14日,美聯儲發表聲明,批准美國摩根大通銀行與美國第一銀行的兼并方案。合併后的新摩根大通銀行資產總額達1.12萬億美元,一舉超過美洲銀行,與1.19萬億美元資產的第一大銀行花旗僅一步之遙,而且業務也將從紐約擴展到整個中西部,成為了繼花旗之後第二家真正跨地區的銀行。

2020年3月15日,摩根大通在今年6月30日前停止股票回購。

2021年5月18日消息,摩根大通從瑞信挖來Elaine Zhang領導其在新加坡的中國私人銀行業務,推進其抓住亞洲第二大財富市場增長機遇的戰略。

2021年8月10日,美國最大的商業銀行——摩根大通(JPM.N)推出了一種實時支付(RTP)的服務選項,該公司稱這項服務為40年來美國第一個新支付系統,並希望該項業務可以增強其在應對全球數字支付激增競爭中的優勢。

進軍中國

摩根大通

摩根大通與新中國的關係始於1973年,當時擔任大通銀行主席的大衛·洛克菲勒帶領第一個美國商業代表團訪問了中國。大通銀行當年就成為中國銀行首家美國代理銀行,並於1982年成為首家在北京開設辦事處的美資銀行之一。

摩根大通在香港有30年歷史,多次被評為香港最優秀、最具影響力的投資銀行,在執行香港複雜上市發行方面具有廣泛的經驗。

1999年11月,摩根大通擔任聯席全球協調人,成功發行香港盈富基金。摩根大通在此次金額為43億美元的交易中作用舉足輕重,接獲機構需求量為承銷團之首,占機構投資者訂單總量的32%,零售訂單的6.4%。摩根大通自1987年起即開始在中國投資及開展投資銀行業務,主承銷過許多國企發行項目,包括多起H股重組上市項目:華能國際電力、安徽海螺、成渝高速等,B股有內蒙古伊泰煤礦等,以及N股:華能國際電力。

2008年5月,摩根大通在中國財政部10億美元的10年期債券發行中擔任聯席牽頭行及薄記行。此前,還為財政部1億美元世紀債券和5億美元7年期全球債券擔任過主承銷。摩根大通於2000年為華能國際收購山東華能擔任財務顧問。

2003年10月,摩根大通得到中國證監會批准,取得了QFⅡ資格。這是摩根大通進軍中國金融市場的又一重要步驟。摩根大通旗下的基金公司摩根富林明與上海國投簽署協議,合資成立基金公司。摩根大通作為商業銀行取得了經營人民幣業務和外匯兌換牌照,這為其在中國境內開展包括投資銀行業務在內的各項業務提供了很好的基礎。

2011年6月,摩根大通和第一創業證券有限責任公司組建的合資證券公司—第一創業摩根大通證券有限責任公司(一創摩根)宣布,該公司已經獲得中國證券監督管理委員會(中國證監會)頒發的經營證券業務許可證。一創摩根將憑藉該許可在國內開展證券市場業務。

摩根大通

分支機構

至2012年,總部位於北京的摩根大通銀行(中國)有限公司在中國內地擁有7家分行,分別是北京分行、上海分行、天津分行、廣州分行、成都分行、哈爾濱分行和蘇州分行。

亞太三甲

投行業務亞太三甲,一段時間以來,摩根大通在中國並不很受關注,無論是商業銀行業務還是投資銀行業務,儘管它是美國第二大金融機構,綜合性金融服務集團的典範。原因何在?

摩根大通的商業銀行業務主要是批發銀行業務,很少做零售銀行業務。因為在其經營哲學中,做批發業務更有利於管理。摩根大通在中國也秉承這個原則,因此並沒有受到公眾的重視。

從投資銀行業務來說,2000年9月合併以前的JP摩根和大通曼哈頓都是商業銀行,儘管JP摩根已經得到美國證監會的特批,可以從事證券業務。合併后的摩根大通的投資銀行業務幾乎是從零起步,在中國更是如此。

摩根大通

僅僅在10月份,摩根大通就在中國內地市場做成了六項業務:

在中國政府海外發行的合計15億美元的國債中,摩根大通是全球聯席賬簿管理人之一;

中國電信在以近800億人民幣從母公司收購六省市網路資產的項目中,摩根大通是獨立財務顧問;

中海油簽署了收購澳大利亞的Gorgon項目,估計金額3億美元。摩根大通是財務顧問之一;

中信國際金融發行的1.8億美元可轉債項目,摩根大通是獨立賬簿管理人及全球聯席協調人;

中旅國際投資發行的1.5億美元可轉債項目,摩根大通是獨立賬簿管理人及獨立全球協調人;

摩根大通

人才戰略

招攬高級人才,摩根大通以中國市場為戰略性發展重點,有超過1/3的亞洲員工派駐在大中華地區。摩根大通加大了中國區的力量,從其他機構挖來了幾位在業內頗有影響的投行人才。

摩根大通秉承著全球一盤棋的策略,利用綜合性金融控股的優勢,在全球每一個地方都全方位地開展業務。

摩根大通銀行

摩根大通銀行(JPMorgan Chase)2013年6月7日宣布全國範圍內削減抵押貸款部門約1800個工作機會。其中兩個地區裁員最為嚴重,分別是紐約艾爾比奧(Albion),位於此地的整個呼叫中心被關停,和佛羅里達坦帕(Tampa),摩根大通銀行本欲在此實現業績增長。

據業內相關人士2014年3月19日透露,摩根大通(JPMorgan)即將向瑞士能源貿易公司--摩科瑞能源集團(Mercuria Energy Group Ltd)出售旗下商品交易業務。

今年2月兩位前高盛高管曾向外媒透露,摩科瑞能源已在和摩根大通高層洽談購買摩根大通旗下的商品交易業務部門,該部門曾是華爾街最強大的石油及金屬部門之一。

目前整個協議的條款還不明確,但根據此前摩根大通在去年10月向潛在買家提供的報告顯示,該商品交易業務部門總價值大約在33億美元。

摩根大通周三拒絕對此事作出評論,專業人士稱摩科瑞能源不會馬上就達成協議。

由於日益增強的監管和政治壓力,2013年摩根大通正式決定出售旗下價值數十億美元的實物商品部門,以便在核心業務上集中精力。

2021年5月,摩根大通從瑞信挖來Elaine Zhang領導其在新加坡的中國私人銀行業務,推進其抓住亞洲第二大財富市場增長機遇的戰略。

2021年8月6日晚間,摩根大通宣布,中國證監會已對摩根大通證券(中國)有限公司控股股東——摩根大通國際金融有限公司受讓5家內資股東所持股權,成為摩根大通證券(中國)唯一股東的事項准予備案。

在Bondware10月5日公布的內地和香港兩地股本融資排名中,單月排名名列第一。計入建行、工行兩個上市大單后,摩根大通名列摩根士丹利和瑞銀之後,排名第三。

迄今為止,摩根大通2006年共完成14個股本融資項目(包括IPO、增發、發債),金額總計76.39億美元;9個併購項目,涉及金額總計67.37億美元,實現了跳躍式增長。雖然摩根大通沒能參與建行和工行這兩個中國最大的海外上市大單,但對此信心十足。他認為,在超大型銀行上市收尾后的投資銀行市場,摩根大通的競爭優勢將更突出。

摩根大通

所謂啞鈴戰略,是指大企業和中小型企業雙重並重的客戶定位系統,一手抓傳統的大客戶,主要是大型國有企業,一手抓民營企業和新興行業中的新銳企業,拓展客戶群的規模和種類,其他業務部門為前端客戶市場提供綜合服務。在經過了早期海外上市大企業獨佔鰲頭的局面后,中型企業和新興企業,正逐漸成為資本市場的新寵。

這是摩根大通“啞鈴戰略”產生的一個動因。從2006年摩根大通的成績單看,“啞鈴”的兩端平衡增長,既有像中海油、中海化、瑞安、招行這樣的傳統大客戶,也有像富力地產、綠城、超大農業等中型客戶。

摩根大通未來最大的挑戰,在於機會成本。這意味著決策的成本增加,由於可支配資源有限,一旦決定了做A項目,必然要放棄其他項目,但風險在於,A項目是否是一個值得做的項目,是否優於其他項目中型客戶有時往往更考驗一個投行的判斷力和服務質量。

大企業是好項目,有時可能更顯而易見。但要發掘好的中小企業項目對投行家的眼光及判斷力以及投行服務的差異性有時可能就是一個更大的考驗。

摩根大通在中型企業的篩選和服務上,已形成一套價值和服務體系,並將逐漸成為新的競爭力賣點。“啞鈴戰略”亦要求內部高效的協調性。9月份2周內,摩根大通完成5個股本市場項目,並且分屬不同的行業領域;僅9月21日一天,摩根大通亞太區有四個項目同時進行,2個中國公司、2個韓國的IPO,並且實現了每個項目都是屬於高端定價,項目上市之後都漲了10%-20%。“每個項目至少要見80-100個機構和基金,要適應各地時差開全球電話會議,可能一天會與某個大基金談起他不同的項目。

摩根大通

這是一項其他外資投行無法比擬的紀錄。而2006年港股的總市值、總成交額、新上市集資額等8項紀錄均創下了歷史新高,無論是H股還是紅籌股,都實現了大幅增長。摩根大通持有的股票,一部分是來自摩根大通自營資金;一部分通過基金持有,另外一部分是專門用來做證券放貸,進行衍生品等二級市場的操作。

許多交易活躍的股票,都離不開摩根大通。而為中型企業量身定製的新融資方式--將上市前的融資與股本市場IPO融資相結合,是摩根大通的專長。很多喜好高增長的投資者對具有增長潛力的中小型企業很感興趣,而中小型企業融資方式也開始嘗試更先進更多元化的融資方式。

摩根大通

顯然,證券市場將是外資投行的首選領域。摩根大通最後一次面向全球機構投資者的定期調查問卷顯示,有43%的機構投資者對2007年中國股市預測是“看漲”,調查對象中已經有55%的機構持有了中國股票,而且有26%表示會在6-12個月內購入。

2004年,摩根大通旗下的摩根富林明資產管理公司和上海國際信託投資合資成立了上投摩根富林明資產管理公司,摩根大通持股49%,2013年摩根大通又獲得證監會增批的1億美元投資額度,其QFⅡ總額度增至1.5億美元。

外界傳言摩根大通證券與遼寧證券洽談合資之事,雖然對此摩根大通一直拒絕發表評論,但搶灘國內券商的計劃是幾乎所有外資投行的共同興趣。摩根大通亦獲得牌照,為外資公司提供全方位的人民幣業務以及全球性風險管理金融工具和服務,包括資本市場融資、財務顧問、養老基金業務和現金管理等。

傑米·戴蒙Jamie Dimon

摩根大通在戴蒙帶領下不僅在每個季度均保持盈利近20億美元,而且其投資銀行等業務還在五大投行紛紛倒台的情況下逆市走高,更讓摩根大通在風暴中屹立不倒的金融天才。

傑米·戴蒙是世界上最讓人敬畏的銀行家。他是全球500強最年輕的總裁,《財富》雜誌評選的25位最具影響力的商界領袖之―,《名利場》雜誌“信息時代百名權勢人物”排行榜TOP10之一,深得奧巴馬的信賴。毋庸置疑,傑米·戴蒙是美國最有權力的銀行家。

安浩德Andrew Crockett

2013年他還擔任中國銀行業監督管理委員會國際諮詢委員會委員。加入摩根大通之前,從1994年1月至2003年3月,安浩德曾擔任國際清算銀行總裁。1999年4月至2003年3月期間,他出任全球金融穩定論壇主席。在1989至1993年期間,他出任英格蘭銀行執行董事,負責其國際事務。

世界500強排名

2010《財富》英文網發布了2010年《財富》世界500強企業最新排名第25。

2011《財富》英文網發布了2011年《財富》世界500強企業最新排名第36。

2012《財富》英文網發布了2012年《財富》世界500強企業最新排名第51。

2020年8月10日,摩根大通公司(JPMORGAN CHASE)名列2020年《財富》世界500強排行榜第38位。

2021年6月2日,位列2021年《財富》美國500強排行榜第19位。

2012年世界銀行排名謄

1 JP Morgan Chase & Co 摩根大通公司 US JPM

2 Bank of America Corp 美國銀行 US BACdu

3 Citigroup 花旗集團 US C

4 Royal Bank of Scotland 蘇格蘭皇家銀行 UK RBS

5 HSBC Holdings 滙豐集團 UK HBC

6 Wells Fargo & Co 美國富國銀行 US WFC

7 Mitsubishi UFJ Financial Group 三菱日聯金融集團 Japan MTU

8 ICBC 中國工商銀行 China

9 Credit Agricole Group 法國農業信貸銀行 France

10 Santander Central Hispano 西班牙國際銀行 Spain STD

11 Bank of China 中國銀行 China

12 China Construction Bank Corp 中國建設銀行 China

13 Goldman Sachs 高盛集團 US GS

14 BNP Paribas 法國巴黎銀行 France BNPQY

15 Barclays Bank 英國巴克萊銀行 UK BCS

16 Mizuho Financial Group 日本瑞穗金融集團 Japan MFG

17 Morgan Stanley 摩根士丹利公司 US MS

18 UniCredit 義大利聯合信貸銀行 Italy

19 Sumitomo Mitsui Financial Group 日本三井住友金融集團 Japan SMFJY

20 ING Bank 荷蘭國際集團 Netherlands ING

21 Deutsche Bank 德意志銀行 Germany DBbai

22 Rabobank Group 荷蘭合作銀行 Netherlands

23 Societe Generale 法國興業銀行 France SCGLY

24 Agricultural Bank of China 中國農業銀行 China

25 Intesa Sanpaolo 義大利聯合聖保羅銀行 Italy IITSF

2017年6月7日,2017年《財富》美國500強排行榜發布,摩根大通集團排名第21位。

2018年4月22日,2017年全球最賺錢企業排行榜發布,摩根大通排名第12。

2018年6月7日,《福布斯全球上市公司2000強》榜單發布,摩根大通排名第3。

2018年7月19日,《財富》世界500強排行榜發布,摩根大通公司位列47位。

2018年12月,世界品牌實驗室編製的《2018世界品牌500強》揭曉,摩根大通排名第27。

2020年1月22日,《財富》雜誌發布“2020年全球最受讚賞公司排行榜”,摩根大通排名第8。

2020年2月,福布斯區塊鏈50強(Blockchain 50)榜單第2期,摩根大通上榜,區塊鏈為Ethereum私有版Quorum, a private version of Ethereum,關鍵高管為區塊鏈卓越中心負責人Christine Moy。

2020年3月,Brand Finance發布了《2020年全球品牌價值500強報告》,摩根大通排名第75位。

2020年5月13日,福布斯發布第18期全球企業2000強榜單。摩根大通名列第3位。

2020年5月18日,位列2020年《財富》美國500強排行榜第17位。

2020年7月,福布斯2020全球品牌價值100強發布,摩根大通排名第45位。

2021年2月,入選福布斯2021年全球區塊鏈50強。

2021年5月13日,榮登福布斯發布的2021全球企業2000強榜單,排名第二位。

2021年5月,位列“2021福布斯全球企業2000強”第2位。

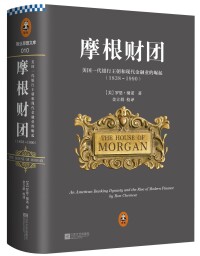

2014年出版《摩根財團》封面

J.P,摩根,最早的歷史可以追溯到19世紀20、30年代,由美國商人喬治·皮博迪所創辦的商行。在歷經朱尼厄斯·摩根、皮爾龐特·摩根、以及傑克·摩根三代人的建設之後,在20世紀初期,J.P.摩根已經發展成世界首屈一指的大財團。然而1933年美國頒布《格拉斯-斯蒂格爾法案》(即《1933年銀行法案》),迫使摩根財團證券承銷和投資業務分離,催生出了J.P.摩根公司的小兄弟——摩根士丹利。隨著2006年的次貸危機前,摩根大通便非常有預見性的停止了所有次貸業務,因此在次貸危機來臨是才能輕鬆度過危機;在2008年成功收購貝爾斯登之後,J.P.摩根已然成為華爾街最挺立的巨頭。

由羅恩·徹諾所撰寫的《摩根財團》是美國圖書最高獎“國家圖書獎”第40屆獲獎作品,也是一部在橫跨金融、歷史、政治、外交和經濟的經典巨著,一卷充滿洞見的金融歷史全景圖:以摩根財團的視角,看整個華爾街、現代金融業興衰更替。本書描述了華爾街和倫敦金融區150年的興衰歷程以及摩根家族四代人和他們所締造的神秘的金融帝國-J.P.摩根公司、摩根士丹利和摩根建富的發展軌跡。

| 書名: | 摩根財團 |

| 復書名: | 美國一代銀行王朝和現代金融業的崛起(1838~1990) |

| 作者: | [美]羅恩·徹諾(Ron Chernow) |

| 原版名稱: | The House of Morgan |

| 譯者: | 金立群 |

| ISBN: | 9787539966830 |

| 類別: | 經濟史、金融 |

| 頁數: | 864 |

| 定價: | 198.00元 |

| 出版社: | 江蘇文藝出版社 |

| 出版時間: | 2014-4 |

| 裝幀: | 精裝 |

| 開本: | 710×1000 1/16 |

美國圖書最高獎“國家圖書獎”第40屆獲獎作品,一部恢弘而壯美的華爾街史詩。

《福布斯》雜誌推薦“20本最具影響力的商業著作”之一。

美國現代圖書館評選“世紀百大非虛構圖書”之一。

2020年6月,《2020年全球金融科技專利排行榜TOP100》摩根大通排名第38位。

2020年07月28日,福布斯2020全球品牌價值100強發布,摩根大通排名第45位。

2020年8月,2020年《財富》世界500強排行榜發布,摩根大通排名第38位。

2020年11月,榮登知名僱主品牌諮詢機構Universum Globa發布的年度“全球最有吸引力僱主”名單。

2020年12月17日。榮登2020世界品牌500強榜單,排名第20位。

2021年8月,位居2021年《財富》世界500強排行榜第43位。

◇《摩根財團》以最清晰的脈絡展現了金融帝國——J.P.摩根,從維多利亞時期倫敦最隱秘的開創歷史,到1987年金融危機的全部細節。——Forbes

◇羅恩·徹諾的《摩根財團》讓我們審視現代金融業所陷入的貪婪,也讓我們懷念起老皮爾龐特的時代,更讓我們看到了似曾相識的一次次金融危機。——Entertainment Weekly

◇《摩根財團》作為金融、政治和華爾街的貪婪與野心的象徵,以無與倫比的記述和表現力,鑄就了一部史詩級巨著、一部條理清晰的傑作。——The New York Times

在一個半世紀里,摩根家族的四代人,在華爾街和倫敦金融城裡締造了神秘的金融帝國。這個金融帝國憑藉不計其數的投資,在經濟、社會、政治和外交等領域織成了無比繁複的人際關係網路。本書中如實記載了摩根財團斡旋於伍德羅·威爾遜、赫伯特·胡佛、富蘭克林·羅斯福、溫斯頓·邱吉爾、安德魯·卡內基、亨利·福特等要政要、巨賈間一些塵封的史料,在二戰中摩根財團與墨索里尼、日本軍國主義者、墨西哥獨裁者和納粹財政部長的秘密關係。

二戰結束以後,摩根的諸公司從紳士銀行的典範演變為—個充滿著敵意兼并、垃圾債券和槓桿收購的咄咄逼人的新世界中的先鋒。

摩根財團150年的發展歷程就是一部資本市場發展過程的活教材,揭示了在典型的資本主義社會發展過程中,生動而恢弘的歷史畫卷:這裡有私人企業和國家機器之間的較量,政府調控和市場作用之間的衝突,國家孤立主義和海外擴張主義之間的鬥爭,商業利益和民族利益之間的碰撞,個人意志和歷史規律從矛盾最終走向統一的進程。而這所有的一切,時至今日仍然左右著是世界金融格局和社會形態。

《摩根財團》可以滿足多方需要,金融從業者可以了解世界金融格局變化,增強專業分析和評估能力,提高金融產品收益;企業家可以學習如何把握政治局勢,市場趨勢,在競爭中規避風險,基業常青;政府監管部門可以研究如何加強對實業和金融界的管理而不扼殺其活力。

作者簡介:羅恩·徹諾,美國作家協會主席,美國國家圖書獎、普利策獎、美國歷史圖書獎獲獎者,擅長撰寫金融、商業和政治人物的傳記。《財富》雜誌稱其為“美國最好的傳記作家”。

譯者簡介:金立群,現任中國國際金融公司董事長,曾任財政部副部長,中國投資公司監事長兼黨組副書記等;是迄今為止中國第一個擔任亞行副行長的副部級高官;著有《新國際經濟體制與中國》《經濟發展:理論與實踐》,編著《英漢法漢財務金融詞典》。

摩根大通

巨額虧損立即引發市場對摩根大通經營狀況的質疑和擔憂,摩根大通股票在2012年5月11日開盤即一路下跌,最終收盤大跌9.3%至36.96美元,市值一日蒸發150億美元。

當天,不管是歐洲還是美國,股市金融板塊齊跌,紐約股市銀行股下挫近1%,跌幅列各大板塊之首,摩根士丹利、花旗銀行和高盛集團股價跌幅均在4%左右。

2012年5月15日,美國聯邦調查局(FBI)介入摩根大通巨虧醜聞的清查。摩根大通股東大會同日召開,試圖平息事態,受到金融界的廣泛關注。

摩根大通這次巨虧至少損失23億美元,摩根大通股票的市值自醜聞曝光以來則蒸發上百億美元。然而,醜聞如何發生至今依然撲朔迷離,疑點叢生。

美國司法部於2012年5月15日開始對摩根大通展開犯罪調查。司法部消息人士透露,此案暫由FBI紐約分局處理,至2013年正處於“初步問訊”階段,尚沒有摩根大通人員遭到指控。

美國證券交易委員會早前已經開始了對摩根大通的調查,調查的重點是評估該銀行的風險監控措施是否癱瘓。但美國證券交易委員會不能妨礙FBI的辦案。

FBI與美國證券交易委員會可能都會調查摩根大通的相關內部監管文件,以及高層管理人員下達的指令。司法部和FBI均拒絕就此案發表任何評論。按照慣例,聯邦調查部門一般不會就正在調查中的重大案件發表評論。

2012年5月15日舉行的摩根大通股東大會沒有對首席執行官戴蒙追究責任。摩根大通在股東大會上挫敗了股東提出的任命獨立董事長的提議。戴蒙的領導地位暫時沒有被剝奪;他的2300萬美元年薪也沒有被調整。

對於外界要求進一步加強金融監管的呼聲,戴蒙於2012年5月15日作出回應說,摩根大通不反對新的金融監管措施,並聲稱公司方面支持《多德-弗蘭克法案》的大部分內容。戴蒙此前一度是該法案的強烈反對者。

2013年摩根大通仍在調查巨虧的原因,並對造成巨虧的首席投資辦公室進行了重組。有消息人士透露,該公司可能會設法追回發給牽涉此案者的薪酬。

2012年7月13日,美國最大銀行摩根大通銀行承認其巨額虧損飆升,已由最早預估的20億美元激增至58億美元。因“倫敦鯨事件”造成的衍生品交易損失在2012年第二季度增加了44億美元,加上第一季度的虧損14億美元,總虧損已達58億美元。

摩根大通13日公布的財報同時表明,摩根大通第二季度利潤較上年同期下降8.7%,至49.6億美元;重報后的第一季度利潤將較初值減少4.59億美元。摩根大通銀行首席執行官傑米·戴蒙13日在同經濟分析師舉行會議時也承認,這次巨虧“令公司核心發生了動搖”。但他同時堅稱,巨虧已經得到了有效控制。

2013年外界仍不能準確估算摩根大通這次虧損的最終總額。摩根大通13日警告,該公司第三季度仍有可能繼續面臨衍生品交易的相關損失,規模大約為7億到17億美元。美國《紐約時報》此前預估摩根大通的巨虧可能最終達90億美元。實際上,摩根大通市值自該公司宣布出現巨虧后曾一度縮水高達15%。

儘管如此,摩根大通的第二季度財報仍被市場投資者認為好於預期,因而摩根大通的股價13日早盤上漲近6%。銀行類股的表現也大多向好。分析普遍認為,戴蒙短期內應該可以保住他的首席執行官位置。

摩根大通正計劃追討牽涉巨虧醜聞的管理人士數百萬美元股票薪酬,這其中包括其首席投資辦公室前負責人德魯(Ina Drew)以及被稱為“倫敦鯨”的交易員伊克希爾(Bruno Iksil)等。

摩根大通抵押貸款部門最新裁員1800人

摩根大通銀行此前在2月份宣布將削減1.7萬個職位,其中絕大部分來自抵押貸款部門,該部門主要處理從逾期借款人處爭取拖欠貸款支付。

摩根大通在華“關係招聘”調查擴大

據《華爾街日報》消息,知情人士稱,針對摩根大通(JPMorgan Chase)亞洲招聘實踐的一項不斷擴大的調查已發現內部文件顯示,曾有數十名新入職僱員與該行當時在爭取的交易掛鉤。

作為調查的一部分,摩根大通的律師們正把相關信息報送美國證交會(SEC)和司法部(DoJ)。調查目的是,查明該行是否曾為了爭取業務而聘用中國乃至亞洲其他國家政府內部權勢人物的家屬。

2020年1月30日,摩根大通宣布捐贈100萬美元,為抗擊疫情、守護健康貢獻一份力量。這項捐助將由中國扶貧基金會協助執行,用於受影響地區的新型冠狀病毒感染的肺炎疫情防控,包括採購醫院防禦及救治急需物資等,並將這些物資及時送達最需要的人群。

2021年7月30日,摩根大通宣布捐贈200萬元支援河南,這項捐助將由中國扶貧基金會協助執行,用於支援河南受影響地區的災區救援和物資需求,幫助當地儘快恢復生產生活秩序,並支持其中長期的災后重建工作。

2013年8月18日,美國《紐約時報》關於“摩根大通銀行在中國僱用高官子女遭美國證券交易委員會調查”的報道被多家媒體轉載。文章稱,摩根大通2010至2012年僱用了中國某金融集團總裁之子。摩根大通銀行的香港辦事處僱用了中國鐵道部前總工程師張曙光的女兒張西西(音譯)。截止到2013年8月沒有證據顯示摩根大通僱用中國高官子女存在違法行為。

《紐約時報》引述美國政府一份機密文件報道說,美國證券交易委員會(SEC)已經對摩根大通銀行僱用中國高官子女一事展開調查,以理清這些僱用行為是否曾助其在中國獲得有利可圖的業務。SEC還在搜尋摩根大通“在香港僱用特定前僱員,以及該公司與特定客戶的商業關係”,要求其指證是誰決定僱用張曦曦。除了張,SEC還要求掌握過去6年時間裡,摩根大通僱用的所有與中國鐵道部有關的僱員。

據《紐約時報》報道,美國當局正在對投資銀行摩根大通(業內俗稱小摩)展開受賄調查,以查明其是否通過雇傭中國高官子女而獲得在華從事相關業務的機會,涉及的高官子女包括原鐵道部運輸局前局長張曙光之女張西西(音譯)。

美國司法部正在調查摩根大通是否操縱電力市場,這意味著這家已經面臨著堆積如山的司法訴訟監管調查的銀行或將面臨一項新的指控。

從2012年的“倫敦鯨”巨額交易虧損,直到上周末爆發的香港雇傭醜聞,摩根大通正面臨一系列指控。《華爾街見聞》此前報道稱小摩摩根大通正面臨美國司法部的6項調查,其未來的法律訴訟成本或比預算高出68億美元。

2013年7月,小摩同意支付4.1億美元與美國能源監管委員會(FERC)和解,後者指控摩根大通在2010年至2011年期間涉嫌在加州和中西部,通過8種交易策略不正當地從電力運營商獲取過度支付費用。WSJ援引消息人士報道稱,就在摩根大通接近於FERC達成民事訴訟和解的同時,美國司法部決定調查其在能源市場的行為。尚不清楚美國司法部將提出民事或者是刑事訴訟。

領導調查的曼哈頓地區檢察官Preet Bharara,還對2名前摩根大通倫敦首席投資辦公室的交易員提出刑事指控,稱他們當時隱瞞了“倫敦鯨”交易損失,並最終導致該行蒙受超過60億美元損失。

美國司法部對摩根大通能源領域操作調查,還反映了美國監管層正關注華爾街從事現貨大宗商品的交易。美聯儲和一些國會議員質疑銀行從他們的電廠和其他現貨資產所有權中獲得不正當的獲益。上月摩根大通表示謀求出售現貨大宗商品資產,其中包括金屬倉庫,直到買賣石油,天然氣,電力,煤炭交易平台。

2014年1月7日,摩根大通同意支付17億美元,了結有關該行在處理麥道夫賬戶時未按法律要求監控客戶洗錢活動,以及未就麥道夫欺詐行為向投資者發出警告的指控。

此次和解包括一項為期兩年的“延遲起訴協議”,摩根大通承認自己的反洗錢機制存在漏洞並同意改進,但將免於刑事指控。該行也沒有任何高管受到起訴。

麥道夫是美國歷史上最大“龐氏騙局”的策劃者,在長達數十年的時間裡詐取了投資者數百億美元,他2009年被判刑150年。摩根大通在這一騙局曝光前的最後幾年是麥道夫的主要開戶銀行。

摩根大通支付的罰款大部分賠償給麥道夫案的受害者。

2014年4月,美國聯邦儲蓄保險公司(FDIC)起訴全球16家最大的銀行,指控它們涉嫌操縱倫敦銀行間拆放款利率(LIBOR),欺騙數十家現已破產的銀行。

這是最新一起指控金融機構串謀操縱LIBOR的訴訟。作為全球性基準利率,LIBOR影響著全球550萬億美元資產的價格,從房貸到金融衍生品等金融產品均受其影響。

2014年10月1日上午,一位聯邦法官周二稱,摩根大通必須面臨一個來自於投資者的集體訴訟案。投資者控告摩根大通在金融危機前誤導投資者對價值100億美元抵押貸款證券安全性的認知。

2014年10月2日,摩根大通銀行承認,在最近一起網路攻擊中,共有7600萬家庭用戶和700萬小企業用戶的信息被盜。摩根大通提交的監管文件顯示,這起網路攻擊事件發生在今年夏季,受影響者人數佔美國人口的四分之一。據稱,身在南歐的黑客取得摩根大通數十個伺服器的登入許可權,偷走銀行客戶的姓名、住址、電話號碼和電郵地址等個人信息,與這些用戶相關的內部銀行信息也遭到泄露。

但摩根大通強調,目前還沒有證據顯示客戶的賬號信息,包括賬戶號碼、密碼、用戶名、生日和社保號碼等,在此次攻擊中被盜,並且尚未發現與此次網路攻擊有關的“不正常客戶欺詐”。

由於受影響人數眾多、波及範圍甚廣,這起美國最大銀行被黑案仍然引起社會各界對於日益複雜精密的網路犯罪的擔憂。網路安全專家塔爾·克萊恩認為,此事可能打擊外界對銀行安全性的信心,“犯罪分子能夠從中獲取8300萬企業和個人的身份,這才是最大的擔心”。更令人不安的是,有消息稱黑客還偷走了一份摩根大通的應用程序名單,名單上的應用程序在該銀行的每一台標準電腦上都有運行。通過這份名單,黑客能對每個程序的已知漏洞進行交叉檢查,搜尋重新侵入銀行網路的進入點。而摩根大通需要花費幾個月時間才能完全更換掉這些應用程序,這意味著黑客有足夠時間在銀行的網路系統中進行“挖掘”,尋找尚未被修復或未被發現的漏洞,從而再度入侵。

2014年10月4日,摩根大通的發言人表示,儘管這些客戶的遭到泄露,但是公司將不會通知這些資料遭到泄露的客戶。該發言人沒有解釋為什麼摩根大通會做出這樣的決定。至少有兩個州的州檢察長,伊利諾伊州和康涅狄格州,決定對摩根大通遭入侵事件進行調查。

2020年7月,土耳其伊斯坦布爾交易所禁止通過巴克萊、瑞士信貸(10.31, 0.14, 1.38%)、美銀美林、高盛(197.4, -0.17, -0.09%)與摩根大通(92.66, 0.30, 0.32%)等六家機構賣空股票,期限為3個月。

美國時間2020年9月20日,隸屬於美國財政部的金融犯罪執法網路局(US Financial Crimes Enforcement Network,FinCEN)逾2500份文件泄露,據文件顯示,摩根大通無視政府反洗錢行動,為犯罪網路成員和一些不法分子轉移了巨額非法現金。

2020年3月15日,美國金融服務論壇宣布,由於冠狀病毒的流行,摩根大通將在第二季度停止股票回購。

美國當局周二(美東時間2020年9月29日)表示,摩根大通(JP Morgan Chase)已同意支付逾9.2億美元,並承認存在不當市場行為,以了結聯邦政府對其在金屬期貨和美國國債交易中市場操縱的調查。