中華人民共和國煙葉稅暫行條例

中華人民共和國煙葉稅暫行條例

《中華人民共和國煙葉稅暫行條例》是為避免因廢止《農業稅條例》而出現無法徵收農業特產農業稅的情況而制定的。由中華人民共和國國務院2006年4月26日頒布施行。共計10條。

《中華人民共和國煙葉稅法》自2018年7月1日起施行。2006年4月28日國務院公布的《中華人民共和國煙葉稅暫行條例》同時廢止。

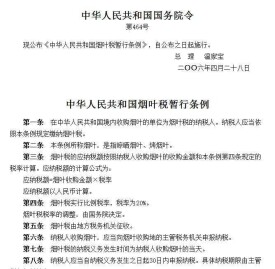

中華人民共和國國務院令

第 464 號

現公布《中華人民共和國煙葉稅暫行條例》,自公布之日起施行。

總 理 溫家寶

二○○六年四月二十八日

中華人民共和國煙葉稅暫行條例

第二條 本條例所稱煙葉,是指晾曬煙葉、烤煙葉。

應納稅額的計算公式為:

應納稅額=煙葉收購金額×稅率

應納稅額以人民幣計算。

第四條 煙葉稅實行比例稅率,稅率為20%。

煙葉稅稅率的調整,由國務院決定。

第五條 煙葉稅由地方稅務機關徵收。

第六條 納稅人收購煙葉,應當向煙葉收購地的主管稅務機關申報納稅。

第七條 煙葉稅的納稅義務發生時間為納稅人收購煙葉的當天。

第八條 納稅人應當自納稅義務發生之日起30日內申報納稅。具體納稅期限由主管稅務機關核定。

第九條 煙葉稅的徵收管理,依照《中華人民共和國稅收徵收管理法》及本條例的有關規定執行。

第十條 本條例自公布之日起施行。

《條例》制定的背景是什麼?

答:為減輕農民負擔,黨的十六屆三中全會確立了深化農村稅費改革的各項政策目標,並加快了減免農業稅和農業特產農業稅的步伐。2004年6月,根據《中共中央、國務院關於促進農民增加收入若干政策的意見》,財政部、稅務總局下發了《關於取消除煙葉外的農業特產農業稅有關問題的通知》,規定從2004年起,除對煙葉暫保留徵收農業特產農業稅外,取消對其它農業特產品徵收的農業特產農業稅。2005年12月29日,十屆全國人大常委會第十九次會議決定廢止《農業稅條例》。農業特產農業稅是依據《農業稅條例》開徵的,取消農業稅以後,意味著農業特產農業稅也要同時取消。因此,2006年2月17日,國務院第459號令廢止了《國務院關於對農業特產收入徵收農業稅的規定》。這樣,對煙葉徵收農業特產農業稅也失去了法律依據。

但是,停止徵收煙葉特產農業稅,將會產生一些新的問題:一是煙葉產區的地方財政特別是一些縣鄉的財政收入將受到較大的影響。按照現行財政體制,煙葉特產農業稅收入是全部劃歸縣鄉財政的,而且這部分收入在當地財政收入中佔有較大比重。如果停止徵收煙葉特產農業稅,在一定程度上會加劇煙葉產區地方財政特別是縣鄉財政的困難。二是不利於煙葉產區縣鄉經濟的發展,對當地基層政權的正常運轉和各項公共事業的發展會產生一定的負面影響。我國的煙葉產區多數集中在西部和邊遠地區,農業基礎薄弱,經濟結構和財源比較單一,當地經濟的培育和公共事業的發展等基本上都要依靠地方政府的投入和推動,停止徵收煙葉特產農業稅會減少當地財政收入,對推動各項事業的發展不利。三是不利於捲煙工業的持續穩定發展。煙葉是捲煙生產的主要原料,停止徵收煙葉特產農業稅,會影響地方政府引導和發展煙葉種植的積極性,對於捲煙工業的持續穩定發展也是不利的。

基於以上情況,為了保持政策的連續性,充分兼顧地方利益和有利於煙葉產區可持續發展,國務院決定製定《中華人民共和國煙葉稅暫行條例》,開徵煙葉稅取代原煙葉特產農業稅。

2、為什麼要採取開徵煙葉稅的方式解決以上的問題呢?

答:在研究過程中,財政部、稅務總局曾考慮過三種解決方式:一是在消費稅稅目中增加“煙葉”子稅目,這樣做對地方收入和煙葉生產均無大的影響,但會改變現行消費稅屬於中央收入的財政分配體制;二是適當提高捲煙消費稅稅率,然後由中央財政通過轉移支付對地方財政進行彌補,好處是稅制變動小,地方收入基本上可以得到彌補,但需要由中央政府向地方逐級返還收入,時間相對滯后,容易割斷地方政府與煙草種植的經濟互動關係,影響煙葉生產,地方財政也無法得到及時保證;三是開徵煙葉稅,在納稅人、徵稅環節、稅率和收入歸屬等主要方面基本參照原煙葉特產農業稅的規定。以上三種方式中,只有開徵煙葉稅的方式對現行稅收制度、財政體制和對地方財政、煙草行業等各方面的影響最小,操作也簡單,有利於改革的平穩過渡,因此,最後採納了這種方式。

3、制定《條例》的指導思想和基本原則是什麼?

答:制定《條例》的指導思想是:按照國家農村稅費改革和稅制建設的總體要求,通過徵收煙葉稅取代原煙葉特產農業稅,實現煙葉稅制的轉變,完善煙草稅制體系,保證地方財政收入穩定,引導煙葉種植和煙草行業健康發展。

制定《條例》的基本原則是:1、稅制平穩過渡:煙葉稅稅制要素的確定基本上沿用原煙葉特產農業稅的規定;2、統籌兼顧:既要兼顧煙草行業和地方政府的利益,也要兼顧稅法的規範化要求;3、統一稅政和公平稅負:既要有利於公平稅負、規範煙葉收購行為和維護煙葉收購秩序,同時也要有利於稅收政策的統一,有利於國家的宏觀調控。

4、《條例》出台的意義是什麼?

答:《條例》的出台,有利於解決煙葉農業特產稅停止徵收后產生的一系列問題,有利於實現改革的平穩過渡,有利於保持我國煙葉稅制的完整和對煙草行業的宏觀調控。煙葉作為一種特殊產品,國家歷來對其實行專賣政策,與之相適應,對煙葉也一直徵收較高的稅收和實行比較嚴格的稅收管理。1994年稅制改革以前徵收產品稅和工商統一稅,1994年以後改為對煙葉徵收煙葉特產農業稅,與對捲煙等煙草製品徵收的增值稅、消費稅一起,構成對煙葉和煙草製品的完整的稅收調控體系。這次停止徵收煙葉農業特產稅以後,以煙葉稅替代煙葉農業特產稅,不僅使原有政策得以延續,在稅收制度上也保持了煙草稅制的完整。這不僅有利於國家取得必要的財政收入,而且也有利於通過稅收手段對煙葉種植和收購以及煙草行業的生產和經營實施必要的宏觀調控。

5、《條例》的主要內容是什麼?

答:《條例》共十條。其主要內容包括:1、煙葉稅的納稅人,為在中華人民共和國境內從事煙葉收購的單位;2、煙葉稅的徵收環節為煙葉收購環節;3、煙葉稅的稅率,為20%的比例稅率;4、煙葉稅的計稅依據為煙葉的收購金額;5、煙葉稅的徵收機關為地方稅務機關。

6、為什麼實行全國統一的稅率?

答:煙葉稅的稅率,為20%的比例稅率,基本保持了原煙葉特產農業稅的稅率水平。煙葉稅實行全國統一的稅率,主要是考慮煙葉屬於特殊的專賣品,其稅率不宜存在地區間的差異,否則會形成各地之間的不公平競爭,不利於煙葉種植的統一規劃和煙葉市場、煙葉收購價格的統一。

7、徵收煙葉稅會不會增加農民的負擔?

答:開徵煙葉稅不會增加農民的負擔。這主要是因為,原煙葉特產農業稅是在煙葉收購環節由煙草收購公司繳納的,這次改徵煙葉稅以後,納稅人、納稅環節、計稅依據等都保持了原煙葉特產農業稅的規定不變。另外,煙葉稅的稅率與原煙葉特產農業稅的稅率相同,也是20%,稅率沒有改變。因此,徵收煙葉稅不會增加農民負擔。

8、《條例》從何時起開始實施?

答:考慮到我國煙葉主產區的煙葉收購季節和實際納稅時間主要集中在每年的6、7月份以後,但也有個別地區會略有提前,為了保證煙葉稅的及時徵收,避免漏征,根據《行政法規制定程序條例》第二十九條的規定,《條例》規定:本條例自公布之日起施行。