商業銀行資產負債表

商業銀行資產負債表

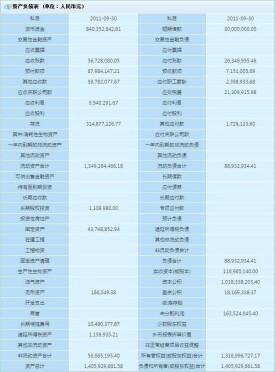

商業銀行資產負債表是商業銀行用以反映本行在會計期末全部資產、負債和所有者權益情況的財務報表。分為基本部分和補充資料兩大部分。基本部分又分為左右兩方,左方列示資產項目,右方列示負債及所有者權益項目。每個項目都列有“年初數”和“期末數”兩欄。由於銀行的全部資產從所有者看來,不是屬於債權人,就是屬於投資人,所以資產負債表左右兩方的合計數始終相等、相互平衡。

1.現金資產。

現金資產包括庫存現金、庫存金銀、存放同業款項、存入中央銀行法定存款準備金和備付金以及其他形式的現金資產。存入中央銀行法定存款準備金是按照存款準備金制度的要求,按照確定的繳存範圍和繳存比例向中央銀行繳存的存款,以保證商業銀行的支付能力。存放同業存款是銀行機構之間為滿足日常結算往來劃款的需要而存入其他銀行的各種款項。

2.短期貸款。

短期貸款是指商業銀行發放的期限在1年以內的各種貸款,包括各種短期貸款和短期信託貸款。短期貸款的特點是:流動性較強,風險小,便於監督管理,便於操作。銀行為了保證信貸資金的流動性,必須保持一定的短期貸款。

3.拆放同業。

4.應收進出口押匯。

應收進出口押匯是指商業銀行開展進出口押匯業務而發生的應收押匯款項。其中包括開出信用證后,以國外議付行交來的議付單為抵押代進口單位墊付的款項,以及商業銀行對出口單位交來信用證項下的出口單據議付的款項。本文來自及時資訊

5.應收賬款和壞賬準備。

商業銀行的應收賬款包括應經營業務而發生的各種應收賬款,以及應收利息、應收手續費、應收證券買賣款等。其中,應收利息包括應收貸款利息、應收拆放利息等。壞賬準備是會計中預先估計的無法收回的應收賬款金額。商業銀行按照權責發生制的要求,可以提取用於備抵壞賬造成的損失的準備,以正確反映其資產和收益情況。

6.其他應收款。

指商業銀行對其他單位和個人的應收及暫付款項。主要包括商業銀行辦理業務存出的各種保證金、臨時性的應收未收款項以及在辦理業務過程中發生的臨時性墊付款項。

7.票據融資。

8.短期投資。

指商業銀行根據業務需要而進行的各種能夠隨時變現、持有時間不超過1年的有價證券以及不超過1年的其他投資。

9.代理證券。

指商業銀行接受客戶委託、代理客戶進行發行、兌付、代償、代購證券的款項。

10.長期貸款。

指貸款期限在1年(含1年)以上的各种放款,包括中期流動資金貸款、中長期基本建設貸款、中長期技術改造貸款、中長期科技開發貸款、中長期住房開發貸款和其他中長期貸款。與短期貸款相比,中長期貸款具有收益高、穩定性強的特點,但流動性差、風險大。

11.國際融資轉貸款。

指商業銀行根據協議和有關規定發生的轉貸外國政府貸款、轉貸國際金融組織貸款、國家外匯儲備貸款、轉貸買方信貸、銀團貸款和其他轉貸款。

12.貸款呆賬準備。

指商業銀行對發生貸款損失進行補償的專項基金。

1.短期存款。

指商業銀行接受企事業單位的1年期以下的各項存款。

2.短期儲蓄存款。

指商業銀行接受居民個人的1年期以下的各種儲蓄存款。

3.同業存放款項。

指商業銀行與其他商業銀行之間因資金往來而發生的同業存放於本行的款項。

4.聯行存放款項。

指商業銀行聯行之間往來發生的聯行資金存放於本行的款項。

5.應解匯款。

指銀行從事匯款業務收到的待解付的款項以及外地採購單位或個人的臨時性存款。

6.匯出匯款。

指銀行接受企事業單位或個人的委託匯往外地的款項。

7.應付代理證券款項。

指銀行代理客戶發行、兌付、買賣證券業務,以及應付費客戶的款項。它包括代理髮行證券款項、代償證券款項、代購證券款項等。

8.中央銀行借款。

指商業銀行向中央銀行申請借入的年度性、季節性和日拆性借款。

9.同業拆入。

指商業銀行之間利用資金融通過程中的時間差、空間差和行際差來調劑資金頭寸的一種短期借貸。

10.長期存款。

反映商業銀行接受其他金融機構、單位的1年期以上的存款。

11.長期儲蓄存款。

反映商業銀行接受居民個人的1年期以上的儲蓄存款。

本文來自:會計雅苑