存量房貸

存量房貸

存量房貸,是指2008年10月27日房貸新政出台前發放的個人住房貸款中尚未還清的部分。央行當時決定,自2008年10月27日起,金融機構對居民首次購買自住房和改善型普通自住房提供貸款,其貸款利率的下限可擴大為貸款基準利率的0.7倍,最低首付款比例調整為20%。

存量房貸

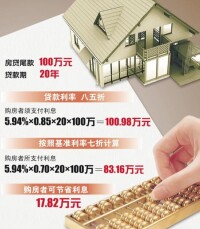

據了解,各行出台的細則多數大同小異,基本要求是前期執行基準利率八五折(0.85倍)優惠、無不良信用記錄,有些銀行還有貸款餘額、首套房等限制。

據業內人士分析,如果四大行對存量房貸優惠利率細則限制較寬的話,其他中小銀行肯定會跟著放寬條件,比大行更靈活。

據悉,存量房貸的老客戶元旦后可向發放貸款的支行諮詢和申請優惠利率。

存量房貸

自2008年10月27日起,央行決定金融機構對居民首次購買自住房和改善型普通自住房提供貸款,其貸款利率的下限可擴大為貸款基準利率的0.7倍,最低首付款比例調整為20%。

民生銀行出台的細則稱,對存量的個人住房貸款,凡執行中國人民銀行公布的,同期同檔次基準利率下浮15%,且還款記錄良好的客戶,從2009年的1月1日起進行利率調整,新利率執行中國人民銀行公布的同期同檔次基準利率30%執行。

光大銀行出台的細則要求,只要光大銀行個貸系統中認定的首套房客戶,貸款餘額在30萬元以上,前期執行基準利率八五折優惠,沒有不良信用記錄的,在審查通過後就可以享受七折利率優惠。

據記者了解,其他一些中小銀行出台的細則多數大同小異,基本要求是前期執行基準利率八五折優惠、無不良信用記錄,有些銀行還有貸款餘額、首套房等限制。但一家股份制商業銀行高層1日告訴記者,如果建設銀行等四大行對存量房貸優惠利率細則限制過寬的話,其他中小銀行肯定會跟著放寬條件,比大行更靈活。

從2008年12月開始,中小銀行已在上海拉開了存量房貸競爭的帷幕。一些銀行告知其客戶,如果將房屋貸款從其他銀行轉至該行,首套房貸利率可以下浮30%。一些房產經紀公司稱,從2008年12月以來已幫助客戶操作了多筆首套房貸轉按揭業務,這些客戶都獲得了七折優惠利率。

仔細比較這三家銀行的落地細則可以發現,三家銀行對於“普通自住房”的界定不盡相同,不過建行浙江省分行的房貸細則對面積的認定最為嚴格。

浙江省內首家公布房貸細則的杭州銀行表示,單套建築面積在140平方米(含)以下的個人住房,貸款利率下線可擴大為基準利率的0.7倍,最低首付比例可調整為20%。

而在建行浙江省分行方面,優惠政策主要集中在90平方米(含)以下的普通自住房,對於首次貸款購買或改善型貸款購買這檔面積的普通自住房,首付款比例可調整為20%,貸款利率可擴大為同期同檔次基準利率的0.7倍。

相比於其他兩家銀行的細則,中信銀行的實施細則顯得更加“靈活”。中信銀行總行表示,客戶首次購買或改善型購買90平方米(含)以下的普通自住房,首付款比例調整為20%,貸款利率可擴大為同期同檔次基準利率的0.7倍,但各地分行可根據當地情況進行一定的調整。中信銀行杭州分行則對優質客戶和貴賓客戶,將普通自住房面積放寬到140平方米(含)以下。

存量房貸能否優惠仍是難點

房貸細則的落地讓不少“准購房族”的心裡有了底,不過對於很多已經從銀行貸款買房的“房奴”來說,心裡多少還是有點不踏實。

一位去年剛剛買房的鄭先生告訴記者,他從建設銀行貸了30年的商業貸款,而目前建設銀行的落地細則中,對於存量房貸問題沒有明確規定,“我買的是86平方米的房子,也是首次貸款,能不能享受優惠利率?”鄭先生很疑惑。事實上,在三家銀行公布的落地細則中,除了杭州銀行對於存量房貸有優惠之外,中信銀行和建設銀行都沒有公布調整方式。

“還好我是從杭州銀行貸的款!”周小姐非常興奮地告訴記者。她是今年初首次貸款買了一套90平方米的兩居室,而根據杭州銀行公布的落地細則,對於2008年11月10日前已發放的存量個人住房貸款客戶,銀行將根據其住房性質、還款記錄等情況區別對待,由系統自2009年1月1日起統一下調為基準利率的0.8倍,客戶無須提出申請。“我是首次貸款,而且面積是90平方米的,之前每個月都按時還款,所以明年開始我每個月的房貸壓力要減輕一些了!”周小姐說。

樓市觀望情緒有所緩解

“銀行落地細則的陸續出台,終於可以讓杭州樓市緩口氣了。”浙江大學房產研究所所長趙杭生表示,最近樓市成交的緩步回升,讓杭城樓市的觀望情緒有所緩解。

來自中國指數院杭州分院的數據顯示,上周(11月17日-11月23日),杭州市主城區商品住宅成交295套,成交面積4.07萬平方米;在此前的一周(11月10日-16日),商品住宅則成交263套,成交面積2.94萬平方米。

趙杭生認為,細則的出台落地,對於開發商來說也是一件好事,“年底是開發商回籠資金的時候,這時候細則不出台就意味著購房者必須等待,購房者辦不出貸款,開發商自然面臨巨大的資金缺口。”

有專家認為,房貸細則的出台,也遏制了部分炒房者。中國社科院金融研究所金融發展室主任易憲容日前在博客中表示,銀行細則的陸續出台,說明商業銀行看到了房地產民生問題的重要性,因此如何強調商業銀行對民生支持都不過分,但是房地產炒作及投機要拒之門外。

存量房貸

利率自動下浮30%

記者看到,民生銀行重慶分行昨日已經陸續開始在其網點張貼告示,告知市民該行關於存量房貸的具體實施細則,而這份告示主要是針對2008年10月27日前發放的個人住房貸款。

按照這份告示,對2008年10月27日前發放的存量個人住房貸款,凡執行人民銀行公布的同期同檔次基準利率下浮15%的客戶,將從2009年1月1日起予以調整,新利率按照中國人民銀行公布的同期同檔次基準利率下浮30%執行。客戶不需要提出申請,銀行自動通過系統進行調整。

據悉,符合該標準的客戶為首套房購房者,而這個群體又在存量房貸者中佔了絕大多數,因此該銀行的多數存量房貸客戶都將從中受益。同時,民生銀行表示,其他銀行的房貸客戶,如果目前享受貸款利率下浮15%,轉按揭到該行后,也可享受該優惠。據悉,一筆30萬元20年的房貸,如果採取等額本息還款方法,可節省利息2.9萬元。

信用不佳者可能被拒

不過,民生銀行的自動調整是有條件的,即借貸人在過去一年中,信用記錄良好,凡是有連續三個月逾期不還貸款,或者連續超過30天沒有還房貸的行為,銀行可能拒絕給予最低房貸利率。如果市民因為特殊原因造成信用記錄不佳,也不用著急。民生銀行人士表示,市民只要提出申請,並且有合適的理由,銀行仍然會考慮給予最大幅度的利率優惠,即利率下浮30%。

多數銀行仍在觀望

由於還有1天就到了2009年,每月究竟該還多少房貸,一直是市民關注的話題。

對此,記者採訪了多數銀行。只有農行表示,在實際執行過程中,對於存量房貸,貸款額度超過30萬元的客戶,只要以往享受的利率下浮了15%,且信用記錄好,基本都給予了利率下浮30%的優惠。但是,貸款額度不足30萬元者,則需提出申請,由銀行審批同意。

而其他大多數銀行的答覆基本上都是:存量房貸的細則估計會到元旦后才能出台。而此前本報所報道的,對存量房貸客戶的房貸利率下浮30%的5家銀行,多數仍只給予跨行轉按揭客戶該優惠。

對此,銀行人士普遍認為,在民生銀行和農行的帶領下,估計多數銀行都會按照類似的政策跟進,但存量房貸量大的銀行執行起來可能比較有難度,因為這可能導致其收益大幅下滑。

存量房貸細則

發布方:民生銀行

發布對象:該行存量房貸客戶(2008年10月27日前房貸客戶)

細則內容:此前執行基準利率下浮15%的房貸,從2009年1月1日開始,利率自動下浮30%

備註:有不良信用記錄者不適合本條例

2008年12月29日

房貸份額最大的中、農、工、建四大銀行已出台政策,只要2008年10月27日前執行基準利率0.85倍優惠、無不良信用記錄的優質客戶,原則上都可以申請7折優惠利率。

存量房貸

通過記者對滬上四大行的求證,僅建行上海分行已正式開始受理存量房貸客戶的申請,受理期限為1月4日到2月22日,至於工行總行則表示尚未有具體細則可公布,預計近期將公布。

建行存量房貸客戶需要帶齊資料,到貸款經辦行提交貸款利率調整申請,如能否獲得最低7折的優惠利率,則需銀行審核。有媒體報道,有的銀行則要求,客戶需主動與相關房貸部門聯繫,提供書面證明,然後再等待銀行選擇。其實這一冗長繁複的操作流程並無必要,因為銀行只要在已有的存量房貸客戶中選擇符合條件者自動升級為7折房貸即可,這樣既免去了客戶準備材料、跑腿銀行之苦,同時也規避了銀行操作冗餘及可能出錯的問題。另外,將前期享有8.5折基準利率房貸優惠作為前置條件,實際上大大收窄了可享受新政優惠的存量房貸客戶群體。

儘管各銀行的優惠條件語焉含糊,但通過分析直接可知的是,7折肯定不是所有存量房貸客戶都可享受。某股份制銀行風險管理部人士告訴早報記者,“再說回來,如果所有人都享受7折,銀行也吃不消。”為何銀行要在政府大力倡導擴大內需,明確第二套房貸優惠政策的大前提下,對存量房貸優惠“猶抱琵琶半遮面”呢?其真正的目的已經表露:“如果所有人都享受7折,銀行也吃不消。”這種態度是有依據的:

其一,從新政給銀行帶來的收益來看,房貸優惠雖然在宏觀層面上能刺激房市、拉動內需,但是從單一銀行微觀層面來看,不僅無間接利益可求,而且還會影響其直接經濟收益。從目前披露的情況來看,滿足7折優惠房貸要求的客戶主要是銀行目前風險最小、收益最為穩定的客戶群。這部分客戶的還款能力毋庸置疑,但是提供優惠房貸之後,這些客戶是否會將資金投入與銀行利益密切相關的領域,尚不得而知。

就拿中央與地方政府大力支持的房地產市場來說,左右購房者決定的主要因素,是國際金融危機衝擊帶來的預期薪酬水平的降低,以及國內房地產市場未來存在明顯的下行空間,這是單純依靠降低房貸利率所無法解決的。存量房貸客戶在享受到銀行優惠房貸的同時,依然會保持對國內房地產市場的觀望態度。

其二,從新政給銀行帶來的風險性來看,房貸優惠是在國際金融危機不斷深化蔓延至實體經濟時期提出的,這就給予了這項看似尋常的新政以不同的政策背景。本身在金融危機時期已經經受了直接損失衝擊的銀行機構自然對這一時期的金融風險倍加謹慎,再加上當前國內房地產市場在未來1-2年內景氣度不可能存在大幅上升的空間,銀行對房市相關領域的資產保持高度的警惕也在所難免。

正是基於風險與收益方面的考慮,銀行作為獨立核算的市場參與主體,對於政府倡導的拯救房市新政出現明為推廣、實則“遲延”的存量房貸優惠行動在所難免。有鑒於此,政府應在消除銀行經營顧慮、提升其優惠政策信心與收入方面有所作為。如完善存款保險制度,對於銀行提供的首套7折優惠房貸給予更多的保障,事實上,這部分客戶也是銀行最優質的客戶群之一,其還款能力和意願還是有相當保障的。

此外,可提高銀行提供優惠房貸后的期望收益。如規定享受存量房貸優惠政策的客戶必須優先到同一銀行辦理與房貸相關業務,即通過未來業務綁定拓展銀行的盈利空間。相信通過給予銀行更多自主獲利的機會,那麼在現有狀況下,銀行對於擴大優質存量房貸的積極性也將會大大提高。