庇古稅

對排污者徵收的稅種

根據污染所造成的危害程度對排污者徵稅,用稅收來彌補排污者生產的私人成本和社會成本之間的差距,使兩者相等。由英國經濟學家庇古(Pigou, Arthur Cecil,1877—1959)最先提出,這種稅被稱為“庇古稅”。

庇古

按照庇古的觀點,導致市場配置資源失效的原因是經濟當事人的私人成本與社會成本不相一致,從而私人的最優導致社會的非最優。因此,糾正外部性的方案是政府通過徵稅或者補貼來矯正經濟當事人的私人成本。只要政府採取措施使得私人成本和私人利益與相應的社會成本和社會利益相等,則資源配置就可以達到帕累托最優狀態。這種糾正外在性的方法也稱為“庇古稅”方案。

在科斯條件下,庇古稅本身將造成資源配置失調。

庇古稅是由福利經濟學家庇古所提出的控制環境污染這種負外部性行為的一種經濟手段。那麼,什麼叫環境污染呢?環境污染是指人類活動產生的污染物或污染因素排入環境,超過了環境容量和環境的自凈能力,使環境的構成和狀態發生了改變,環境質量惡化,影響和破壞了人們正常的生產和生活條件。環境污染既是一種行為,也是一種物品,作為物品也可以稱之為“受污染的環境”。由於環境污染直接導致人們生活質量的下降,因此它是一種厭惡品。要是環境污染僅僅是一種厭惡品,那麼只要生產者不去生產它、消費者不去消費它即可。因為,理性的生產者總是追求利潤(正常商品的生產)的最大化,理性的消費者總是謀求效用評價最高的消費組合。

庇古稅的基本模型

由於環境污染這種負外部性的存在,造成了環境資源配置上的低效率與不公平的本質,這促使人們去設計一種制度規則來校正這種外部性,使外部效應內部化。按照庇古的傳統,經濟學家主張使用稅收的方法迫使廠商實現外部性的內部化:當一個廠商施加一種外部社會成本時,應該對它施加一項稅收,該稅收等於廠商生產每一連續單位的產出所造成的損害,即稅收應恰好等於邊際損害成本。值得說明的是,這裡所講的“稅收”概念是一個學術概念,實際應用時既可以是稅收,也可以是收費,如環境資源稅,環境污染稅,排污收費等。

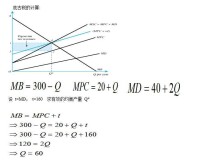

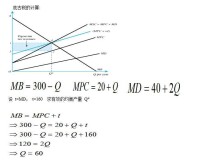

圖2與圖3分別是完全競爭條件下和不完全競爭條件的徵稅模型。(註:參看楊瑞龍:“外部效應與產權安排”,《經濟學家》 1995年第5期。在楊文中僅說明不完全競爭廠商私人邊際成本與社會邊際成本的不一致,本文中筆者把在完全競爭條件下與不完全競爭條件下的廠商與行業的均衡狀況作了比較靜態分析。)(a )圖用來表示供求均衡的變化,(b)圖用來表示定產決策的變化。圖2與圖3 的唯一區別在於代表性廠商的邊際收益曲線(PMR)的斜率。在完全競爭條件下,代表性廠商的邊際收益曲線與需求曲線是重合的,而且是水平的;在不完全競爭條件下,代表性廠商的邊際收益曲線落在需求曲線下方,並且是向右下方傾斜的。由於徵稅,邊際損害成本(MDC )事實上由廠商以付稅的方式支付。由於廠商考慮到稅收並因此而衡量損害成本后,廠商的產量決定發生了改變,即由原來q[,0](根據PMR=PMC的原則而定)減少到q[,1](根據PMR=SMR的原則而定)。廠商產量的減少導致整個行業的均衡價格發生變化,即由p[,0]上升到p[,1]。在新的均衡價格p[,1]處,生產者和消費者支付的貨幣數量足以抵補全部資源成本和廠商造成的損害成本。q[,1]數量的產出是有效率的。值得注意的是,行業供給曲線就是單個廠商邊際成本曲線的總和,這意味著行業供給曲線向左上方移動,抬高了均衡價格。並且,

n n

庇古稅的計算

庇古是英國現代經濟學家,英國新古典學派的最後一個偉大代表。環境污染這種負的外部性的存在,造成了環境資源配置上的低效率與不公平,這促使人們去設計一種制度規則來校正這種外部性,使外部性內部化。庇古在研究外部性的過程中,也提出了解決外部性的稅收方法,即徵收庇古稅。庇古稅即用稅收手段迫使企業實現外部性的內部化:當對一個企業施加一種外部成本時,應對它徵收一種稅,該稅收等於該企業生產每一單位產品所造成的外部損害,即稅收恰好等於邊際外部成本。即污染者必須對每單位的污染活動支付稅收,稅額等於負的外部性活動對其他經濟行為者造成的邊際外部成本,即邊際社會成本與邊際私人成本的差額。通過徵收這樣一種稅收,污染者便將負的外部性內部化。

1.西方發達國家利用稅收政策來加強環境保護始於二十世紀七十年代。許多國家的探索和實踐證明,利用稅收手段治理環境已經取得了明顯的社會效果,環境污染得到有效控制,環境質量有了進一步的改善。美國在上世紀70年代就開始徵收硫稅,從徵收方法上看,一般根據主要能源產品的含硫量或排放量計算徵收。碳稅最早由芬蘭於1990年開徵,碳稅一般是對煤、石油、天然氣等化石燃料按其含碳量設計定額稅率來徵收的。OECD成員國在環境政策中應用經濟手段取得了可喜的成果。在這方面,丹麥堪稱“楷模”。推行生態稅收制度不僅有效地保護了丹麥的環境,而且為符合環保要求的企業發展積累了資金,產生了明顯的經濟效益,使丹麥在歐盟國家中成為經濟增長率最高的國家。

2.利用徵收資源稅節約能源的使用,提高資源的利用效率,限制高能耗產品的使用,一定程度上抑制了資源的浪費和過渡消耗。開採稅是美國對自然資源主要是石油?的開採徵收的一種稅。開採稅可以通過影響資源開採的速度和數量來影響環境,它會抑制處於邊際上的資源的開採和經營活動,促使減少資源的開採。荷蘭的土壤保護稅是由省級部門對抽取地下水的單位和個人以及從土壤保護中直接獲益的單位或個人徵收的一種稅。其目的是為保護土壤提供資金。瑞典的一般能源稅是對石油、煤炭和天然氣徵收的一種稅。

3.在開展資源綜合利用,減少廢棄物的排放方面發揮一定的作用。在丹麥,對廢物收稅已經使垃圾填埋成本翻倍,使垃圾焚燒費用增加70%。從最近的統計數字來看,家庭垃圾減少了16%,建築垃圾減少了64%,其它方面的廢物也平均減少了22%。廢物回收率也大幅度增加,紙類增加77%,玻璃增加50%。在美國,37個州中大約3400個地方社區對家庭垃圾徵稅,徵稅依據是家庭垃圾丟棄量,結果垃圾丟棄量明顯降低,回收率明顯提高。

庇古稅的實施難點在於,它的理想化動作,必須以稅收t等於社會最優產出點上的邊際外部成本為前提,這就意味著我們必須了解污染損失的準確貨幣值。但這很困難,或者說幾乎是不可能的,因為污染的影響不僅具有多樣性、流動性、間接性和滯后性,而且限於人類的認知水平,還具不確定性,而有的損失很難用貨幣來表示,譬如說物種的滅絕。因此,在實踐中,庇古稅缺乏可行性。一個變通辦法是,通過設定環境標準來替代理論上的最佳點,並以此為目標來設計稅率。現實中的污染稅在一定程度上反映了這一思路。事實上,只要對污染行為徵稅,就能在一定程度上產生庇古稅的作用,雖然稅負不能完全等同於理論上的理想水平,但若實際稅負與之越接近,則作用越明顯。

庇古稅可以達到資源有效配置,能夠導致污染減少到帕累托最優水平。污染者權衡保持污染水平所支付的稅收和減少污染少交稅所獲收益,控制成本小於稅率,則污染減少,直到二者相等時,達到污染最優水平。這有動態和靜態兩方面的優勢:首先在靜態條件下,因為只要有污染就會被徵稅,企業出於少交稅的目的也要控污;其次在動態方面,若稅率不變,企業通過技術進步可以減少對未來稅收的支付,庇古稅這種提供進﹁步減少污染的動態效率與靜態效率一起被認為是與其他方式相比的主要特點。

庇古稅對外部的不經濟有矯正性的功效。它通過稅收的方式對生產和消費中的外部成本進行矯正。使產量和價格在效率的標準上達到均衡,矯正的邊際私人成本,使企業認識到在社會層面上的成本。所以又名“矯正性稅收”。而作為矯正性稅收的另一角度的優勢在於,它很好的避免了稅收的扭曲性效應。比如個人所得稅的稅率過高時,人們會以閑暇替代,有獎懶罰勤的副作用,相反,庇古稅正是對外部不經濟調整為經濟,是修正性的,在初衷上就避免了扭曲效應。

在實踐中,徵收環境稅、提供補貼、發放污染許可證、收取押金都是間接控制方法。徵收環境稅與提供補貼相比,是阻止而不是鼓勵資源流人污染嚴重的企業;無需確定污染的基準點,只需確定單位排放量的稅金就夠了;可附帶得到一筆財政收入。徵收環境稅與發售許可證相比,許可征的發售有膨脹的可能,存在炒買炒賣的投機性。徵收環境稅與收取押金相比,收取押金的操作相當麻煩,且只能限於很小的範圍內。由此可見,徵收環境稅的確是一個理想的環境保護手段。

庇古稅是解決環境問題的古典教科書的方式,屬於直接環境稅。它按照污染物的排放量或經濟活動的危害來確定納稅義務,所以是一種從量稅。庇古稅的單位稅額,應該根據一項經濟活動的邊際社會成本等於邊際效益的均衡點來確定,這時對污染排放的稅率就處於最佳水平。

庇古稅的意義在於:首先,通過對污染產品徵稅,使污染環境的外部成本轉化為生產污染產品的內在稅收成本,從而降低私人的邊際凈收益並由此來決定其最終產量。其次,由於徵稅提高污染產品成本,降低了私人凈收益預期,從而減少了產量,減少了污染。第三,庇古稅作為一種污染稅,雖然是以調節為目的的,但畢竟能提供一部分稅收收入,可專項用於環保事業。即使作為一般稅收收入,也可以相應減輕全國範圍內的稅收壓力。第四,庇古稅會引導生產者不斷尋求清潔技術.

隨著新制度經濟學特別是科斯理論的廣泛傳播,環境經濟學界對傳統的環境經濟手段——庇古稅頗有微詞,似乎有了科斯方法就不要庇古方法,有了科斯手段就不要庇古手段。(註:參見拙作“論環境經濟手段”,《經濟研究》,1997年第10期。在該文中筆者對環境經濟手段作了新的分類,根據經濟手段是側重於政府干預還是側重於市場機制這一標準,將環境經濟手段分為庇古手段和科斯手段,其中庇古手段包括徵稅、補貼和押金退款等。)筆者認為,這是人們在理解科斯理論時的一種誤解。本文先對徵收庇古稅的理論依據進行描述,然後提出征收庇古稅的基本模型並對庇古稅的效應進行分析,再就科斯對庇古稅的批判進行重新評判,從而從理論上肯定庇古稅的存在價值,還庇古稅以應有的地位。