漲跌幅限制

抑制過度投機行為

漲跌幅限制是指證券交易所為了抑制過度投機行為,防止市場出現過分的暴漲暴跌,而在每天的交易中規定當日的證券交易價格在前一個交易日收盤價的基礎上上下波動的幅度。股票價格上升到該限制幅度的最高限價為漲停板,而下跌至該限制幅度的最低限度為跌停板。漲跌幅限制是穩定市場的一種措施。

漲跌幅限制(Price limit)是穩定市場的一種措施。除此之外,海外金融市場還有市場斷路措施與暫停交易、限速交易、特別報價制度、申報價與成交價檔位限制、專家或市場中介人調節、調整交易保證金比率等措施。我國期貨市場常用的是漲跌幅限制、暫停交易和調整交易保證金比率三種措施。關於漲跌幅限制的效果,學術研究並沒有得出一致的結論。漲跌幅限制的提倡者聲稱漲跌幅限制有兩種屬性來減少期價的波動率。第一,顧名思義,漲跌幅限制設置了漲停板和跌停板,每日的期價必須在漲跌停板之間波動。第二,漲跌幅限制提供了一個冷卻期,給投資者提供時間去理性地重新估計期價。Greenwald and Stein(1988)指出,由漲跌幅限制觸發的價格截斷可以給交易者提供足夠的時間去分析信息,從而減小市價的不確定性,並且減輕信息不對稱程度。Goldman and Sosin(1979)提出,當市場不確定時交易的暫停能夠提高市場的效率。其他支持者聲稱漲跌幅限制抑制過度反應,但不會幹涉交易行為。Greenwald and Stein(1991)證明,當市場高度不確定時,支配市場的是雜訊交易,雜訊交易者對新的信息傾向於過度反應。交易的暫停可以冷卻不必要的過度反應,並給交易者提供足夠多的時間獲取信息和重新估計價格。

漲跌幅限制--漲跌限制起源於漲跌停板。而“漲停板”或“跌停板”,其說法起源於過去國外交易所在拍賣時,以木板敲擊桌面來表示成交或停止買賣,此法運用到股市中,就是當股票價格漲到上限或跌到下限時,叫漲幅限制或跌幅限制。不過,在漲限價或跌限價上並不停止買賣,交易繼續進行,只是價格不變而已。一般情況下,為了避免股票的過分波動與投機,有關部門才會設立漲跌幅度。

但是一般在下列幾種情況下,股票不受漲跌幅度限制:

4、股改后的股票,達不到預計指標,追送股票上市當天

5、某些重大資產重組股票比如合併之類的復牌當天

6、退市股票恢復上市日

分析研究

漲跌幅限制

另外,對於PT類的股票,其漲幅限制為5%,跌幅則沒有限制。

對於兩市原有的老基金和各地證交中心掛牌交易的基金經過清理規範後上市的證券投資基金,在其上市首日,漲跌幅限制為其上市時每份基金單位資產凈值的30%,即每份基金單位資產凈值×(1±30%),次日起漲跌幅限制為前個交易日收盤價的10%。

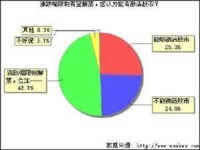

漲跌幅限制最直接的作用是對市場一天之內的暴漲暴跌進行抑制,預防短期市場風險,但另一方面,漲跌幅限制也具有一定程度的助漲助跌作用,同時也容易受到大資金的控制。總體上看,漲跌幅限制只能改變短期大盤和個股走勢,對中長期市場的波動沒有太大的影響。

第一,波動率溢出假設表明,漲跌幅限制不但不能減少波動率,反而會引起波動率在漲跌停后的較長一段時期內蔓延,亦即漲跌停后至少幾個交易日的波動率是增加的,因為漲跌幅限制阻止了大幅的日內價格波動並妨礙了指令不平衡的即時糾正。波動率溢出假設被Kyle(1988)and Kuhn,Kurserk,and Locke(1991)所實證支持。

漲跌幅限制

第三,交易干涉假設表明,漲跌幅限制會幹涉交易。一旦期貨價格漲跌停,則合約就會變得缺乏流動性並且隨後幾天的買壓和賣壓會更重。這意味著,一般情況下在期貨合約漲跌停后的幾天內成交量將會更高。

漲跌幅限制

事實上,如果繼續保持3%的漲跌幅限制,就會使漲跌停頻繁發生,使之不再是小概率事件,帶來許多不利影響。

第一,波動率溢出使得漲跌停後幾天內期價大幅波動,使交易所、期貨公司和投資者風險控制難度加大。第二,價格發現延遲削弱了期貨市場的定價功能,而價格發現的速度是衡量一個交易所能否成為定價中心的重要標準。第三,交易干涉使得願意交易的交易者不能成交,不願意強平的頭寸被迫強平,從而有失公平。一旦封漲跌停,止損單無法執行,容易導致客戶穿倉。想做套保的客戶,也無法執行既定方案。更糟糕的是,許多套利盤在三個連續漲跌停中被強平掉一條腿,使套利交易被迫變成單邊交易,風險迅速放大。大豆、豆粕的套利盤不敢做大,其中擔心被強平就是一個重要原因。

漲跌幅限制

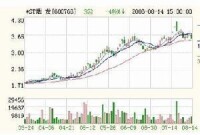

一要注意波段操作,追求利潤更大化。掌握一種應手的指標,緊盯手中個股,在其出現相對階段頭部的時候賣出,等待回落到相對底部時再買回來,有經驗和有條件的投資者,甚至可以每日做部分T+0操作。如果運用得當,在同一時間段內,在同一股票上,可以比一直持股不動多獲得30%以上的收益。

二要注意熱點轉換,學會見風使舵。每一波大的行情的啟動,都是先由局部熱點帶動起來的。善於觀察,注意思考,跟上熱點,捉住領頭羊,就會獲得更大的收益。每當行情進入亢奮階段,必定是其他熱點開始輪換、各領風騷的時候。此時,應適時換股,踏准節奏,才能爭取到最大收益。

三要注意突發事件,學會當機立斷。在行情運行過程中,如果遇到突發事件,一定要審時度勢,當機立斷。此時稍有猶豫,就會錯過時機。突發事件的出現無非是兩個方面:一是利空,足可以影響大盤趨勢的利空出現之後(如突發的地質自然災害等),要爭取在第一時間內離場。如果不能在第一時間內離場,也要在事件出現之後的反彈時,堅決離場;二是突然有利好出現,這時可以及時殺入,力爭從中分杯羹。

四要注意持股信息,做到先人一步。要對自己持股的公司信息密切關注,一旦出現足以影響其股價走勢的消息后,立即據其消息狀況,及時作出抉擇。

五要注意突然放量,做到落袋為安。手中持有的股票,在行進到一定的上升階段之後,突然放出巨量,當日換手率達到20%以上,大多數情況下是主力出貨離場,此時散戶也應該及時離場觀望。有時出現這種情況之後,股價還會有一定的漲幅。即使這樣,也沒必要冒險非要吃到這最後一塊利潤。股市裡永遠不缺少機會,安全地落袋為安,保存勝利果實才是上策。

六要注意高開低走,時刻準備離場。持有的股票在連續的上升途中,突然有一天大幅高開(一般在5%以上),繼而不斷有大的拋單湧出,並且在開盤后的1個小時內,幾次上沖不能突破高開的價格,此時應該高度警惕,這極有可能是主力在高開出貨。如果此時你不能及時離場,該股收盤時出現實體陰線或是中陰線,次日再一低開,就會有8%左右的利潤化為烏有。