貨幣數量論

貨幣理論

貨幣數量論是一種用流通中的貨幣數量的變動來說明商品價格變動的貨幣理論。在李嘉圖以前,休謨曾被認為是這個理論的代表者。李嘉圖始終堅持勞動價值論,並把這一原理運用到貨幣上,他說:“這種減色銀幣的數量超過了在只使用不減色銀幣情況下流通過程所能保持的銀幣數量,因此它便貶值而又減色了。……通貨貶值與否,完全取決於其數量是否過剩,而不是取決於它是輔幣還是主幣。”

貨幣主義大師弗里德曼

核心思想:假定其他因素不變,商品價格水平漲落與貨幣數量成正比,貨幣價值的高低與貨幣數量的多少成反比。

在其他條件不變的情況下,物價水平的高低和貨幣價值的大小由一國的貨幣數量所決定的。貨幣數量增加,物價隨之正比上漲,而貨幣價值則隨之反比下降。反之則相反。

弗里德曼的貨幣數量理論,是一個經過了“實證”的理論。它的“可接受性”或“正確性”至今還有大量的爭辯之聲,在現代社會裡,它的“有用性”則幾乎沒有多麼大的爭議。

貨幣理論史上有一個直觀易懂卻又爭論不休的理論,這就是貨幣數量論。貨幣數量論有古典論和現代之分。古典論認為,貨幣數量決定商品的價格。貨幣數量多了,商品價格就上升;貨幣數量少了,商品價格下降。在這種貨幣數量理論里,貨幣只是一種工具,人們得到這種工具就會到市場上去購買商品。得到貨幣數量多,用於購買商品的貨幣就多,商品價格上漲;得到的貨幣數量少,用於購買商品的貨幣少,商品價格就下降。由於這種理論有許多生活的直觀經驗支持,理解起來比較容易。

貨幣

貨幣

對ae/aix=ad/aix-as/aix而言,凱恩斯認為貨幣預期回報率是常量,而弗里德曼認為不是常量。當經濟中利率上升時,銀行可以從貸款中獲得更多的利潤,從而用更高的利率吸收存款,所以以銀行存款形式持有貨幣回報率隨著債券和貸款利率的上升而上升。銀行存款競爭一直到沒有超額利潤為止,這一過程使rb-rm保持相當穩定。弗里德曼這種觀點意味著利率變動對貨幣需求影響極小,那麼利率的變動在長期中對產量和就業的影響就小,這也使弗里德曼反對將變動利率作為政府調控經濟的理論淵源。

πe-ae/aix=ad/aix-as/aix取決於持有的商品價格上漲時預期通貨膨脹率πe,它的值是穩定的。弗里德曼不同於凱恩斯之處之一是弗里德曼將貨幣和商品視為替代品,商品和貨幣互為替代品的假設表明,貨幣數量的變動可能對總產出產生影響。所以弗里德曼的永久性收入是決定貨幣需求主要因素,貨幣需求對利率不敏感,永久性收入的穩定導致了貨幣需求的穩定。

《1873年鑄幣案》

第一:

債券

歷史有了另一種行進方式。唯一黃金本位貨幣情況下,通貨緊縮對於經濟發展不利,為了增加貨幣數量,美國出現了不可兌換的紙幣。這說明,通貨緊縮如果不能因為白銀再幣化,就會導致貨幣脫離黃金形態走向紙幣形態。加上美國1861至1865年的南北戰爭,政府不得不擴大開支,從1862年開始通過印刷機印製了大量的綠背紙幣(Greenback),結果就有了黃金和紙幣并行流通的現實,並出現了嚴重的通貨膨脹,戰時的價格水平達到了戰前的兩倍多。

羅斯福

第二:美國的白銀購買計劃,導致中國結束了銀位的貨幣制度,並帶來了一系列嚴重後果。

戰爭割引國庫債券

白銀貨幣

最先提出這一理論的是法國重商主義者J.博丹。15世紀末~16世紀初,由於南美洲金銀大量流入歐洲,致使歐洲市場物價上漲,貨幣貶值(史稱“價格革命”)。博丹認為,白銀流入是貨幣價值低落的原因,貨幣的價值、商品的價格決定於貨幣的數量。以後義大利經濟學家B.da萬薩蒂、G.蒙塔納里、英國哲學家J.洛克、法國哲學家C.-l.d e孟德斯鳩,以及後來英國哲學家D.休謨、經濟學家D.李嘉圖、哲學家J.S.密爾等都闡述過類似見解。

貨幣數量論

李嘉圖是勞動價值論者,曾認為貨幣的價值決定於其生產及運到市場上所必須的勞動量。但是在他看來,貨幣與其他商品一樣也具有雙重價格,即自然價格和市場價格。自然價格是貨幣供求均衡時的價格,市場價格是貨幣供求不均衡時的價格。他繼承了洛克的觀點,認為人們對貨幣的需求是無限的,因而在貨幣需求既定的條件下,貨幣的價值決定於貨幣供給。而且他認為流通中的貨幣只具有流通手段的職能,而不具有貯藏手段的職能,一旦貨幣投入流通都要用於購買,不論它是金屬貨幣還是銀行券,因此貨幣供給過多或過少時,都要引起貨幣價值的變化。

密爾集早期貨幣數量論之大成,認為貨幣只不過是“一種機械”,有了它能夠迅速而便利地交換,沒有它也不過使交換緩慢和不便而已。從這種觀點出發,他認為貨幣的價值既決定於貨幣的供求,也決定於市場商品量。貨幣供給即流通中的貨幣量,貨幣需求即市場上的商品量。當流通中的貨幣量一定時,貨幣的價值決定於市場上的商品量;當市場上的商品量一定時,貨幣的價值決定於流通中的貨幣量。此外,他還認為物價與貨幣數量的增加同比例上漲,若流通中的貨幣量增加兩倍,物價亦必上漲兩倍。若貨幣量一定而商品減少,物價亦產生同樣的結果。密爾特彆強調貨幣流通速度對貨幣價值的影響,指出:假定市場上的商品及此商品轉賣的次數為已定的量,則貨幣的價值便決定於其數量及其在一定期間內輾轉使用的平均次數。

近代西方貨幣數量論除了注重對貨幣流通量與商品價格及貨幣價值關係的質的認定外,還注重對它們關係的量的分析。其主要代表人物有:英國的D.休謨(1711~1776)、美國I.費希爾、英國A.馬歇爾、A.C.庇古和J.M.凱恩斯。

休謨是18世紀這一理論的最重要的代表者。他把貨幣數量說作為反對重商主義關於通過國家干預以積累金銀貨幣這種主張的重要依據。他認為,金銀作為貨幣,完全靠它們在社會交換過程中的職能,才有自己的價值。一國流通中的貨幣,不過是用來計算或代表商品的價值符號,在商品數量不變的情況下,貨幣數量增加,商品價格就會同比例提高。所以人為地增加貨幣數量,對一國並無好處。

休謨在之前的理論基礎上更對這一貨幣理論進行了一番潤色。當時,北美金礦被發現,金屬貨幣量突然增加,使物價水平上漲。休謨抓住了這種外觀現象而作出貨幣數量說的結論。他對金量的增加與商品價格的騰貴兩者之間的因果關係,作出錯誤的判斷,認為前者是因,後者是果,主張商品價格水平由流通中的貨幣數量所決定。

貨幣數量論

1911年,費雪在其代表作《貨幣購買力:其決定因素及其與信貸、利息和危機的關係》中提出現金交易方程式。指出,在商品交易中,買者支出的貨幣總額總是等於賣者收入的貨幣總額,如以M代表貨幣供應量,以V代表貨幣流通速度,以P代表物價水平,以T代表社會交易量,則:

MV=PT

費雪認為M由現金和活期存款組成,因而:

M = M1 + M2

V = V1 + V2

費雪認為,在P、T、M1、M2、V1、V2這六個因素中,T、V是比較穩定的,是個常量,因為工商業的發展取決於自然資源和技術情況,不決定於貨幣的數量,雖然影響貨幣流通速度的因素很多,但主要是人們的支付制度和支付習慣,而且二者是相對穩定的;M、P是不穩定的,是個變數,因為M是由貨幣管理當局控制的,而在T、V相對穩定的情況下,P不能不受M的影響。他指出,在貨幣的流通速度與商品交易量不變的條件下,物價水平隨流通貨幣量的變動成正比例變動。貨幣數量決定著物價水平,而不是物價水平決定著貨幣數量。他還分析了貨幣數量與物價水平這一因果關係的傳導機制,指出:從貨幣量的增大到物價水平的上升有一個過渡時期,有許多短變動。在過渡時期一定的階段上,M和P都在增大,但不會按同比例增大,P的上升相對地會大於M的增加。利率的變動會滯後於物價變動,當M停止增長或雖然繼續增長但增長率有所降低時,物價上漲幅度縮小,但利率仍然高昂,這樣實際利率便上升。而實際利率上升,會影響企業信貸規模和資金周轉,從而影響物價水平。

馬歇爾與庇古劍橋學派的創始人馬歇爾認為,人們以貨幣形態貯存起來的財產和收入是“人們願意保持的備用購買力”。這部分購買力的高低決定於以貨幣形態保持的實物價值。因此,不管一國供給多少貨幣,其貨幣的總價值只好等於以貨幣形態保持的實物價值,其貨幣的單位價值決定於貨幣數量與以貨幣形態保持的實物價值的比例。他強調人們持有貨幣的時間和數量對貨幣流通速度的影響,進而對幣值的影響,這樣便把貨幣量與物價、幣值關係的研究引導到貨幣需求上來,這是在費希爾貨幣數量論基礎上的一個進步。1917年他的學生庇古在英國《經濟學季刊》上發表《貨幣的價值》一文,提出了現金餘額方程式,即劍橋方程式:

M=kPy

式中M為人們持有的貨幣量,k為貨幣量與國民收入或國民生產總值之比,P為最終產品和勞務價格的指數,y為按固定價格計算的國民收入或國民生產總值。庇古提出現金餘額方程式的思路是:社會每個成員在一定時期內可以運用的資財,是他們在這個時期中的全部收入,在其收入中一部分以現金形式保存時,引起對現金的需求。但對現金的需求與全社會成員的收入之間有穩定的比例關係。他指出:若全社會在一個年度中的平均現金餘額為M,則ky/M是每一個貨幣單位的實際價格,即每一個貨幣單位所能購買到的實物商品量,也就是貨幣的購買力。所以現金餘額方程式與現金交易方程式的結論基本相同,即物價水平決定於貨幣量,與貨幣量的多少呈反方向、同比例變動。但是,這兩個方程式有不同的經濟意義:現金交易方程式中P表明商品價格;強調V不變時M對P的影響;著眼於貨幣的流通手段職能和貨幣的交易,沒有納入貨幣的需求。現金餘額方程式中P表明貨幣價值;強調ky不變時M對P的影響;著眼於貨幣的貯藏手段職能,納入了對貨幣的需求。

經濟學泰斗弗里德曼

凱恩斯贊同現金餘額貨幣數量論,但認為以小麥數量去表示貨幣的價值並不能反映物價水平。他認為一定數額的購買力應當以某幾種標準消費品所構成的一定量來測定。凱恩斯把這幾種標準消費品的一定量稱為消費單位。假定人們手中用以換取消費單位的一定數量的現金為K,社會流通的貨幣數量為n,則消費單位的價格為p。對此,凱恩斯在《貨幣改革論》中提出了“真實餘額”數量方程式:

n=pK

若K不變,則p與n同升同降。但購買消費品的不都是現金,還有銀行存款,而且銀行為了保證顧客提取存款必須保有一定的準備金。假定K 和K'為公眾所要求的現金消費單位和銀行存款消費單位,p為一個消費單位的價格,r為銀行現金準備和存款的比例,n為現金總量,則上述方程式應改為:

n=p(K+rK')凱恩斯認為,K 和K'的量一部分取決於社會財富,另一部分取決於人們的習慣,其數額都是變動不定的,K和K'在繁榮時期有減少的傾向,在蕭條時期有增加的傾向,而r一般是穩定的,n則能夠由政府調控,若政府對n從而對r、K、K'進行直接或間接調控,就不難影響p。

凱恩斯與費希爾一樣,都主張通過金融手段去影響物價,從而緩解或者消除資本主義經濟的周期波動。

凱恩斯的方程式與現金餘額方程式有相似之處,即人們手中保有的現金餘額都是以一定的“實物量”(馬歇爾、庇古以小麥數量為單位,凱恩斯以幾種標準消費品的一定數量為單位)計量的,只不過現金餘額方程式中的k是一個相對數,而凱恩斯方程式中的K是一個絕對數。以一定的“實物量”計量人們手中保有的現金餘額是要表明:實物經濟的規模決定了對貨幣數量的需求,而貨幣數量的供求對比、決定貨幣的交換價值,即購買力,從而決定物價水平。可見,凱恩斯方程式實際上保持了貨幣數量論的基本觀點。

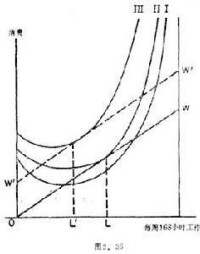

現代貨幣數量論認為,貨幣數量論不是關於產量、貨幣收入或價格水平的理論,而首先是一種貨幣需求理論。其主要代表人物是美國的M.弗里德曼。1956年,他在《貨幣數量論──重新表述》中提出的貨幣需求函數,後來他又將它擴展。

貨幣數量論

①財富持有者的財富總量或總收入,即y和w;

②各種形式的財富的價格與收益,即rm、rb、re、(1/P) (dP/dt);

③財富持有者的偏好即u。

弗里德曼認為,若將M、y、w分別視為人均持有貨幣量、人均真實收入、人均財產收入,則這一貨幣需求函數公式可應用於整個社會。

弗里德曼提出這樣的貨幣需求函數式是要表明:

①貨幣需求與其決定因素之間具有極為穩定的關係;

②貨幣需求獨立於貨幣供給,即影響貨幣需求的因素與貨幣供給完全無關,還需要建立一個貨幣供給函數,才能完善貨幣分析。

在弗里德曼看來,由於貨幣需求函數是極為穩定的,因而物價的變動決定於貨幣的供給。從貨幣供給的變動去研究對物價的影響是貨幣數量論的特點。不僅如此,貨幣供給的變動還影響產量和名義收入,但貨幣量的增長對名義收入的增長的影響有一個時間間隔,因為名義收入是個綜合性指標,它包括價格和產量。貨幣供給量的增長先影響產量后影響價格。這一點又區別於早期的貨幣數量論,早期的貨幣數量論假定充分就業,即假定產量不變。

劍橋學派

(M/P)d=f(r,Yp,h,ze,u)

其中,M/p是實際貨幣需求,r是一組收益率,如債券利率和股票市場收益。YP是永久性收入,h是人力資本對非人力資本的比率,ze是預期通貨膨脹率,u是一個混合變數,它反映了嗜好和偏愛的變動。

現代貨幣數量論認為,只要貨幣需求函數穩定,貨幣供應量的變化就將引起價格水平的變化;由於貨幣具有作為商品的媒介的功能,使它具有很高的生產性,這種生產能力同現金餘額持有量的實際規模直接有關,因而確定了資本存量規模,M/p的擴張就會增加總產出。任何理論的成立都包含一定的前提假設,現代貨幣數量論也不例外。這裡我們不打算探討其理論自身的前提假設,而是要著重揭示現代貨幣數量論隱含的前提假設,即:經濟在發達的市場經濟中運行;資本市場是完善的;經濟運行中各經濟主體產權邊界清晰,行為獨立。正是在這一系列假定前提下,貨幣主義者得出了上述現代貨幣數量論的基本結論一一價格水平會隨貨幣量的增加而上升;實際貨幣量的增加會導致實際產出的增加,即增加貨幣即可促進經濟發展。

貨幣數量論

貨幣數量論

各發展中國家在其經濟發展中,都存在著著名經濟學家劉易斯提出的二元經濟現象。因而,在發展中國家,一方面其經濟具有從傳統經濟向現代經濟的過渡性;另一方面,在其金融領域,也相應存在著“金融二元機制”,即在有組織的貨幣市場和無組織的貨幣市場之間,貨幣需求存在著不同行為。前一市場由於存在貨幣的投機需求,因而對利率比較敏感。如果以M.代表貨幣投機需求,r.為利率,則其運行機製為:

r.↑→M.↓或r.↓→M.↑

米爾頓.弗里德曼--〉價格理論

再次,在發展中國家,通過增加貨幣數量,並不必然會促進實際產出的增加。因為發展中國家的經濟發展過程,經常受到舊體制的束縛,其不成熟的市場經濟和體制的過渡性,成為了影響發展中國家經濟發展的重要變數。例如在中國,大量國有企業長期虧損,政府和銀行通過財政補貼或優惠信貸不斷給其投入大量貨幣,但由於企業制度的落後和經營機制的不健全,因而並沒有使其擺脫虧損,實際產出可以說是個負數。

通過以上分析,我們得出如下結論:在發展中國家由於金融二元機制的存在,利率這個變數並沒有起到現代貨幣數量論所強調的那種重要作用。因而,發展中國家所迫切需要解決的問題是培育和健全金融市場,消除市場分割性,逐步使金融機制一元化。唯此,才能使利率起到其應有的作用。在經濟發展過程中,中央銀行對貨幣供應量的控制,必須考慮到經濟貨幣化問題。特別是中國,由於其幾十年的計劃經濟,使經濟非貨幣化程度極高,那麼在向市場經濟過渡過程中,其貨幣化程度必然加深,也就要求有足夠的貨幣供應量與其相適應。否則,會抑制經濟的發展及市場化改革。

在發展中國家,制度變數往往比貨幣量對經濟發展的作用要大。就中國來看,其經濟發展的重要動力不是來自於貨幣量的增加,而是來自於體制變革。如80年代初的農村改革,人還是那些人,地還是那塊地,資金還是那麼多,工具還是老樣子,可產量卻大幅度地增加了,因而發展中國家特別是中國的經濟發展,必須對原有體制進行變革。而且,就貨幣數量論的隱含假定前提之一一一經濟主體產權邊界清晰,行為獨立,結合當前中國情況看,金融改革必須引起重視的一個問題,是產權的界定,中國幾次金融領域中出現的混亂,究其深層原因,都與金融產權模糊有關,這正嚴重抑制了中國的經濟發展。金融領域的深層次制度創新就在於金融產權的重組與界定。

總之,弗里德曼所創立的現代貨幣數量論為我們提供了包括中國在內的發展中國家促進經濟發展的另一個視角。然而,現代貨幣數量論給我們提供的是一“參照物”而不是一枚"指南針”,從某種意義上講,使現代貨幣數量論得以成立的隱含假設前提,正是我們所要努力達到的目標,而這種目標的達到,只有一條途徑一一改革。現代貨幣數量論給我們的最大啟示是:無論是產權邊界明晰、行為獨立的市場主體的確立,還是市場經濟的成熟,這些都需依靠改革來達到。改革,是發展中國家促進經濟發展的最終動力。

經濟發展問題是包括中國在內的每一個發展中國家所面臨的迫切需要解決的理論和實踐問題。在向現代市場經濟過渡過程中,發展中國家的經濟發展問題又突出反映於經濟的貨幣化過程。因而,各發展中國家尋求適合於其本國情況的貨幣理論以指導其經濟發展,就成為了突出重要的問題。由於現代市場經濟本質上是一種貨幣經濟,因而,,在現代經濟學中貨幣理論流派眾多,可以說,每一位經濟學大師都有其自己的貨幣觀。而在這流派紛呈的貨幣理論中,最有影響的莫過於美國諾貝爾經濟學獎獲得者米爾頓·弗里德曼所創立的貨幣主義一一現代貨幣數量論。

這裡通過對現代貨幣數量論的理論分析及對發展中國家主要是中國的現實考察,提出發展中國家不應照搬現代貨幣數量論,現代貨幣數量論不是“指南針”而是“參照物”。各發展中國家應結合本國情況進行理論創新和制度創新。改革是發展中國家促進經濟發展的重要動因。弗里德曼貨幣需求理論強調貨幣需求的財富限制,他的一些觀點對於正確分析我國的現在經濟狀況有一定的作用。中國大多數消費者屬於中低收入階層,多數消費者的預期永久性收入減少或增長緩慢,結果低收入者手持貨幣減少,以儲蓄的方式儲蓄貨幣,使商品和貨幣的替代率下降,一方面造成商品存貨的持續增加,另一方面人們無力消費或減少消費。央行的幾次降息,對人們的貨幣需求影響很小,儲蓄存款的持續增加便說明了這一問題。