美國期貨業協會

國際性的期貨協會組織

美國期貨業協會(FIA) 是一個國際性的期貨協會組織。

美國期貨業協會近年來的影響力已漸漸超出了美國國界,成為一個國際性的期貨協會組織。它吸引了來自國內外期貨市場的參與者,目前FIA有200多個公司會員,包括正式會員和聯合會員。

美國期貨業協會官方網站網址:http://www.futuresindustry.org/

美國期貨業協會(Futures Industry Association)簡稱FIA。

美國期貨業協會(Futures Industry Association) (FIA)

美國期貨業協會吸引了來自國內外期貨市場的參與者,目前FIA有200多個公司會員,包括正式會員和聯合會員。FIA的正式會員一般是期貨經紀商,其正式會員的期貨業務差不多佔了美國期貨交易所交易的業務的80%;FIA的聯合會員包括國際交易所、銀行、法律和會計事務所、介紹經紀人、商品交易顧問、商品合資基金經理、其他市場用戶以及總部設在美國的信息和設備供應商。作為一個法人會員,會員的僱員有資格加入FIA分部,並獲得FIA出版物,使用FIA法律、統計和信息資源,參加FIA舉辦活動。FIA在紐約、芝加哥、倫敦和日本都設立了分支機構。

FIA每年都舉辦各種類型的大型會議或活動,為期貨業提供討論業內焦點問題和發展機遇的機會和場所。這些會議主要是:國際期貨業會議--由 FIA每年春天在佛羅里達的Boca Raton舉辦這一年度會議,吸引了來自世界各地的業內領導人聚集在一起討論業內流行問題和交易所意見。公共政策領導包括參議員、眾議員、監管部門官員和國會工作人員等都將參加這一會議。

法律和執行研討會--FIA法律和執行分部每年春天舉辦由執法官員、律師和監管者參加的研討會,討論影響衍生品行業的法律和監管框架問題。紐約運營和技術會議--由FIA紐約運營分部每年4月份在紐約舉辦,主要參加者為運營和技術專業人士,會議內容涉及結算、下單、電子化交易、交易技術、標準和後台辦公系統。

國際衍生品會議--由FIA和FOA於每年春天聯合舉辦的國際性會議,會議主要強調國際範圍的期貨業務、運作和法律問題。

Expo期貨和期權博覽會--每年秋天在芝加哥舉行,是世界上最盛大的期貨業活動,會議展出最新的產品和服務,其研討會部分強調經紀業務、交易系統和策略及用戶需求等問題。FIA期貨業學院(FII)成立於1989年,是一所由FIA董事會組建的非營利性教育基地。學院的任務是提供期貨、期權和其他衍生品教育和高質量信息來源。所有FII培訓活動和銷售教育材料的收入將通過出版新材料和安排新活動返還給期貨業。

FIA還定期出版刊物,向會員介紹當前期貨業的最新信息。其主要出版物有:每周報告--每周出版的有關期貨業的新聞報告,包括行業和政府關鍵官員的演講、FIA評論、特別報告、CFTC和聯邦註冊通知及有關業內活動的信息。時事通訊--出版一份名為《市場衝擊(MarketBeat)》的涵蓋FIA和業內新聞的時事通訊月刊。主要內容包括CFTC和立法機關採取的影響期貨行業的最新行動和建議、交易量數據、FII新聞和FIA、FII活動日程表。

雜誌--《期貨業雜誌》是一份由FIA出版的面向經紀公司管理者、期貨專業人士、交易者、國會官員、監管者、國內外新聞界的雙月刊雜誌。其內容全面復蓋衍生品市場的焦點問題和發展趨勢,涉及國內外政府行為、市場、研究、技術、資金管理、監管和經紀等方方面面。

美國期貨業協會 | |

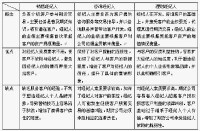

| 美國期貨業的經紀人管理模式及啟示 | 國內外期貨公司經營模式及經營能力 |

發展、完善、創新是永恆的基調——美國期貨業協會50年風雨歷程

至2004年年底,期貨與期權市場已經成為了真正意義上的全球市場,全球20多個國家、60多個交易所提供相應的期貨期 權產品。來自美國期貨業協會的統計數據顯示,2004年全球交易的衍生品總量已經超過了88億張,其中不足1/3的成交份額來自於美國。而在20世紀70年代和80年代分別推出的利率期貨與股票指數期貨成為了期貨產業的中流砥柱,佔據了全球期貨總量68%的份額。在期貨與期權市場上,有一個專業機構起著舉足輕重的作用——總部位於美國芝加哥的期貨業協會(FIA)。2005年3月16日美國期貨業協會迎來了它50歲的生日。

美國50年的期貨歷程,也是期貨發展不斷推進的50年。在國際市場上,美國也曾出現過競爭無序的局面,也經歷了從逼倉、品種交易中斷重新再來以及制度不斷完善的過程。其實,期貨市場是一個良好的避險通道。美國市場發展百年,期貨市場長盛不衰,他們就是在推動市場不斷發展,出現問題不斷快速解決問題,而不是去抱怨期貨市場如何如何。我國的期貨市場發展時間較短,如何更快地推動市場發展,如何讓我國的期貨市場更快地跟上國際期貨市場發展的步伐,不斷創新品種,推動行業發展,需要我們從國際市場的發展中,從FIA50年的發展歷程中去攫取一些營養。

1955年5月,美國期貨業協會的前身 ——商品交易公司協會在紐約成立,在隨後的7月會議中確定了協會的宗旨:與交易所一道,代表公眾客戶的利益,研究降低成本的方法,消除信譽譴責,通過教育的方式展開合作。泰斯勒當選為主席,約翰·派皮翁當選為執行副總裁,每個會員的年費為50美元。當時,美國活躍著15家期貨交易所,所有的期貨交易都是基於現貨商品基礎上,比如土豆、洋蔥、羊毛、粗麻布和絲綢。多數交易所,並不是所有的市場都受到商品交易當局的監管,商品交易當局是歸口農業部。

來自商品交易公司協會(ACEF)的統計數據顯示,1955年的總成交量為410萬張,同1954年相比出現了小幅下降。美國國內當時最大的期貨交易所 ——芝加哥期貨交易所1955年的總成交量為240萬張,芝加哥商業交易所成交量當年為54萬張,排在第二位。雞蛋期貨當年的成交量佔總量的2/3強。當年紐約最大的交易所——紐約棉花交易所成交量為37萬張,棉花期貨成為主打產品。金屬領域裡,鋅的成交量最大。

美國期貨業協會

芝加哥期貨交易所1955年—

芝加哥商業交易所 1955年—1969年,1975年—

芝加哥商業交易所&IMM 1970年—1974年

芝加哥公開交易所 1955年—1969年

芝加哥大米棉花交易所 1983年—1987年

咖啡、糖、可可交易所 1975年—1998年

商品交易所有限公司 1955年—1992年

棉花/紡織品/柑橘交易所 1963年—1967年

國際商業交易所 1970年—1973年

堪薩斯期貨交易所 1955年—

孟菲斯交易所結算協會 1955年—1967年

中美商品交易所 1970年—2003年

密爾沃基穀物交易所 1955年—1965年

明尼阿波利斯穀物交易所 1955年—

新奧爾良商品交易所 1981年—1982年

新奧爾良棉花交易所 1955年—1965年

紐約期貨交易所 1998年—

紐約可可交易所 1955年—1974年

紐約咖啡糖交易所 1955年—1974年

紐約棉花交易所 1983年—1998年

紐約棉花交易所&準會員 1970年—1974年

紐約棉花交易所&紡織品&柑橘 1968年—1969年

紐約棉花交易所&紡織品部 1955年—1962年

紐約棉花交易所&柑橘&石油 1975年—1982年

紐約期貨交易所 1980年—1992年

紐約商業交易所 1955年—1992年

紐約商業交易所-COMEX 1993年—

紐約商業交易所-NYMEX 1993年—

紐約物產交易所 1955年—1969年

太平洋商品交易所 1972年—1976年

費城期貨交易所 1991年—1999年

西雅圖穀物交易所 1955年—1961年

西海岸商品交易所 1970年—1974年

1955年,ACEF會員年繳納會費每個交易所50美元。

1956年,紐約金屬交易所引進了白金期貨,當時,白金是唯一一種不受政府價格控制的貴金屬。

1957年,ACEF率先作出努力要修改商品交易法案,這樣,在購買預期需求商品作為根本目的的行為就可以被認為是套期保值,不受投機限制的束縛。

1958年,由於洋蔥種植商抱怨CME的洋蔥期貨交易投機過度,國會停止了洋蔥交易。

1960年,ACEF成員討論期望能夠在紐約實現共同清算,許多共同結算的問題開始討論。

1963年,COMEX白銀期貨交易在經過1934年白銀國有化的29年間段之後重新交易。

在20世紀50年代和60年代初期,安東尼·蒂安格里斯通過欺騙行為炮製了色拉油欺詐案,蒂安格里斯以基本上裝滿了水的所謂的色拉油作為抵押,借來了上百萬美元,從事了豆油和棉籽油的投機交易。該醜聞導致了兩家經紀代理公司小威爾斯頓·比恩和伊拉哈普特破產,在處理該醜聞的時候,ACEF衝鋒在前,顯示了這樣一種觀念——商品交易所應當承擔職責,捍衛法規。

1966年,紐約棉花交易所引進了該交易所第一個非傳統農產品品種——冰凍橙汁。

1967年,CBOT安裝了新的電子價格展示板,將報價時間縮短為用秒計算。

1969年,CBOT允許兩名婦女成為該交易所的會員。

ACEF組建了運作部,斯蒂威根為第一任總裁,運作部的職能包括鞏固交易所結算功能、流水程序審計、保證金的和諧統一。

1972年,芝加哥商業交易所創建了國際貨幣市場,把基於七種外匯的金融期貨合約推向世界。

迪瑞塞勒·布倫漢姆公司的佛瑞德烏赫曼以及芝加哥期貨交易所主席成為了第一個非紐約董事,邀請芝加哥公司加入協會。

1974年,美國上院創建了商品期貨交易委員會,監管期貨交易,取代了商品交易當局在農業部管轄下操作的模式。在隨後一年,威廉姆拜戈雷成為商品期貨交易委員會的首任主席,國會給了這個代理機構額外的商品司法監管權利。

1974年,美國政府放開了對黃金所有權的管制,4家交易所在當年的12月31日上市黃金期貨。中美商品交易所在上午12:01開始了特別小節交易,目的就是為了成為第一家交易黃金的期貨交易所。

1974年,法律執行部門創建,其第一件任務就是幫助構建商品期貨交易委員會。

1974年—1975年,ACEF更名,首先更名為商品產業協會,並很快從商品產業協會CIA轉換為期貨產業協會FIA。

1975年,芝加哥期貨交易所推出了第一張抵押證券期貨合約(MortgagetackedCertifiCates-GNMA),這是期貨產業的第一張利率期貨合約。

1975年,期權結算公司成立。

1976年,期貨業協會舉辦了首次期貨產業會議,會議吸引100多人參加,很快成為了最大最負盛名的美國期貨產業專業人士的集會。

1977年,經過ACEF的不斷鼓勵,Comex、Nymex、咖啡糖交易所和紐約棉花交易所重新搬回新的世界貿易中心。

1977年,芝加哥期貨交易所CBOT推出了30年長期國債期貨交易。

1978年6月1日,商品期貨交易委員會暫停了所有在美國的期權銷售,這是由於在商品期權市場出現了“欺詐欺騙銷售策略”,特別是在與所謂的倫敦期權市場銜接方面。隨後1978年出台的期貨交易法案禁止多數商品的期權交易。商品期貨交易委員會也同樣在1978年修改了期貨產業範圍內的客戶保護條款。

1978年,紐約商業交易所引進了取暖油期貨,這是首個獲得成功上市的能源期貨合約。

1978年,管理期貨基金隨著期貨產業的發展開始萌動,截至1978年年底,其管理下的資產規模達到了5億美金。

1978年,期貨業協會搬遷到華盛頓,確立了真正的全國性的概念,在國會和商品期貨交易委員會面前代表著期貨產業。

1979年,紐約咖啡白糖交易所與紐約可可交易所合併,組建了咖啡白糖可可交易所。紐約股票交易所創建了紐約期貨交易所。

1979年,商品交易法案觸角觸及國際市場,商品期貨交易委員會要求瑞士一家公司——Wiscope提供其法規所要求的一切資料。商品期貨交易委員會擁有對任何侵犯商品交易法案的人擁有交易監管司法權,而不考慮這個人的國籍和所處的地理位置,只要交易活動與商品期貨交易委員會規定的活動之間存在聯繫。

1979年8月-1980年3月,白銀市場出現了空前的價格漲跌,這是由於當時亨特兄弟通過在現貨市場與期貨市場的採購,囤積了大量的現貨白銀,從而引發了白銀逼倉事件。

1980年,美國為回應蘇聯入侵阿富汗,禁運糧食1700萬噸,商品期貨交易委員會召開緊急周末會議,投票表決暫停芝加哥期貨交易所、中美洲交易所、堪薩斯期貨交易所和明尼阿波利斯穀物交易所的小麥、玉米、燕麥和豆油期貨交易兩天。

1980年,SFE首次引入了第一個現金結算的期貨合約——美元期貨。

1980年,瑞士商品產業協會舉辦了第一屆bURGENSTOCK會議。

1981年,國會簡化了期貨稅收問題。

1981年,百慕大國際期貨交易所吸引了全球的目光,因為其承諾將成為第一個衍生品電子化交易所。

1981年,芝加哥商業交易所引進了第一個現金結算的美國期貨合約——歐洲美元期貨。

1981年,聯邦儲備委員會董事局批准JP摩根創建JP摩根期貨公司,使其成為了第一個商業銀行授權的全權結算會員FCM。

1981年,期貨業協會向勞工部遞交申請,允許全權結算會員持有初始保證金和不同的保證金。

1981年,商品期貨交易委員會修改了法規,允許部分期權在期貨交易所上市交易,同時該委員會開始要求交易所規定投機商與投機機構在期貨合約上的持倉限制。一年後,商品期貨交易委員會授權咖啡、糖、棉花交易所交易白糖期權,COMEX交易黃金期權。

1982年,倫敦國際金融期貨交易所開始交易,股票指數期貨誕生。CME上市標準普爾500期貨,紐約期貨交易所上市紐約股票交易所綜合指數期貨。

1982年,沙德約翰遜授權證券交易委員對股票期權的司法監管,允許商品期貨交易委員會轉向股票指數期貨的監管。

1982年,約翰戴姆伽德取代約翰卡拉蓋特成為期貨業協會主席,哥倫比亞大學期貨市場研究中心主任弗蘭克林愛德華成為了第一位公共董事。

1982年,國家期貨協會成立。

1983年,紐約商業交易所上市了原油期貨,並成為了最活躍的現貨商品期貨。

1983年,商品期貨交易委員會接受了有關破產規定,創建了在全權結算會員或者結算機構疏怠職責情況下的優先權。

1984年,芝加哥商業交易所與新加坡國際商品交易所創建了第一個對沖機制的國際交易所聯接。

1984年,商品期貨交易委員會允許國內商品期貨合約期權先導項目啟動。

1984年,證券交易委員會和商品期貨交易委員會允許美國交易第一個國外股票指數期貨合約——多倫多期貨交易所的TSE300綜合指數期貨。

1984年,奧羅夫斯坦海姆瑪創建了斯德哥爾摩交易所,在瑞典引進了衍生品,該交易所成為電子交易的先驅,成為了第一個公開上市的歐洲交易所。

1984年,商品期貨交易委員會公開了內部交易研究,描述了期貨市場和證券市場的差異,認為適用於證券形式的內部交易並不適用於期貨市場參與者。

1984年,財政部、聯邦儲備委員會、商品期貨交易委員會和證券交易委員會進行了一項部門間的研究,確定突飛猛進的國債期貨市場對現貨市場帶來潛在的經濟影響。研究結果表明,金融期貨是帶有可行的金融目的,能夠提供降低經濟風險的有效手段。這項研究結果實際上就是為金融期貨與期權交易打開了綠色通道,引起全球的共鳴。

1985年,期貨業協會努力恢復期貨產業形象,以消除亨特兄弟壟斷白銀價格所帶來的政治上的不利影響。期貨產業協會在華盛頓地位上升的一個重要信號就是,總統吉姆·卡特和美聯儲主席保羅·沃勒克接見了期貨業協會主席霍華德·斯圖特勒。

1985年,期貨業協會在芝加哥舉辦了第一屆期貨產業交易展,展示了技術方面的創新成果。

1987年,商品期貨交易委員會執行30條款,這個條款從1988年開始生效,該條款主要監管美國境內的國外期貨和期權合約的提供與銷售。

1987年,芝加哥期貨交易所開創了三個小時的利率期貨與期權晚節時間公開喊價交易。

1987年,期貨業協會在倫敦舉辦了首次國際會議。

1988年,芝加哥商業交易所開發了SPAN系統,標準組合風險系統分析,該系統隨後被大量的世界交易所和結算組織採納,成為期貨產業標準風險評估工具。SPAN軟體模仿變化市場狀況,運用標準期權定價模式,確定綜合投資組合的全部風險,在一個特定的歷史時間段,基本上涵蓋了95%的價格變化。

1988年,商品期貨交易委員會批准了第一個國外期權在美國上市和銷售。

1988年,期貨業協會組建了期貨業協會教育和訓練學院,這是一個非營利性的組織,致力於發展和改善教育產品。

1988年,商品期貨交易委員會邀請公眾對提議簡化監管框架發表評論。

1988年,期貨業協會宣布成立期貨業協會日本分部。

1989年,期貨產業的名聲受到了影響,四名聯邦特工人員扮作交易員出現在芝加哥市場,聯邦特工的舉動導致45名交易商和1名工作人員受到了指控,被控有22項罪名,定罪13項。隨後商品期貨交易委員會提議嚴格限制雙重交易,在1992年,國會頒布一系列法案保護多數投資者,包括更嚴格的審計跟蹤標準、禁止雙重交易、交易監管要求、場內交易員註冊登記要求以及職業道德培訓要求。

1989年,芝加哥期貨交易所採取緊急措施,阻止大豆市場逼倉事件,強迫Ferruzzi finanziaria S.P.A平倉。

1990年,商品期貨交易委員會的研究報告分析了原油期貨市場,認為期貨市場在幫助零售原油市場消化海灣戰爭引起供應庫存方面具有積極意義。

1991年,商品期貨交易委員會允許CME-OCC保證金交叉使用。

1992年,CBOT應用project-A電子交易系統。

1992年,期貨交易通用法案為商品期貨交易委員會提供授權,將交換交易的有關要求從商品交易法案的監管之中豁免出來,降低了交換合約的法律不確定性,商品期貨交易委員會隨後把豁免權付諸實施,但是依然堅持反欺詐和反壟斷的有關法律條文。

1993年,世貿中心發生爆炸,紐約期貨交易所被迫關閉。

1993年,紐約商業交易所推出了ACCESS第一個交易能源期貨的電子系統。

1993年,英國期貨交易所和經紀機構組建了期貨期權協會。

1993年,商品期貨交易委員會和法國期貨監管當局達成協議,同意CME和Matif同時在Globex電子平台上交易正常交易時間之後的產品交易。

1993年,全球的期貨和期權成交量首次突破10億張,非美國期貨交易所的期貨期權成交量首次超過美國交易所。

1994年,紐約商業交易所Nymex和Comex合併,這是截止到當時最大的美國交易所併購案例。

1994年,衍生品市場醜聞“PROCTER GAMBLE GIBSON GREETING”,引起了人們對櫃檯衍生品交易市場處理慣例的擔憂。商品期貨交易委員會和證券交易委員會採取了史無前例的聯合行動,反對銀行家信託。會計總署的統計結果顯示,在過去一年,櫃檯衍生品交易的損失超過了70億美元,隨後發布的報告號召對衍生品市場進行司法監管,這個報告在市場上引起了軒然大波,要求證券交易委員會對這個市場進行監管的呼聲漸起。期貨業協會與其他金融交易協會聯合反對這個提議,並且在國會面前舉證這樣的舉動會損害市場。為了回應國會的要求,商品期貨交易委員會發布了一份櫃檯交易市場以及司法監管的綜合性報告。

1994年,期貨業協會法律執行部門創新了一種被會員應用的放棄協議,幫助會員避免由於時間上的推移而造成的時過境遷問題。商品期貨交易委員會和期貨業協會法律執行部門批准了適用於在美國本土和海外市場進行交易的長達2頁的普通風險揭示聲明。

1995年,住友公司解僱了銅交易首席交易員濱中泰南,該交易員的交易行為導致公司在銅交易上損失大約26億美元。對銅價格波動的擔憂導致了多方司法機構入駐調查,包括英國和美國的監管機構。

1995年,巴林銀行由於新加坡分支期貨部經理尼克·李森帶來的交易損失而倒閉,該事件主要是由於該公司缺少對適當交易的內控機制。商品期貨交易委員會與英國及其他國外監管機構、交易所一道阻止這種由於機制問題而給期貨產業帶來不利影響的擴散,包括對美國客戶、公司、交易所所帶來的影響。在3月份,期貨業協會組建了由17個地區的交易所、結算公司、經紀行、中介機構和客戶代表組成的全球金融完整工作組。6月份,該工作組發布了60家推薦交易所、結算行、全權會員和客戶名單,這些被推薦的機構將確保客戶資金受到保護,維護市場的完整性。

1996年,在博卡瑞頓舉行的期貨業協會會議上,14個國際期貨監管機構簽署了“CFTC/SIB國際期貨交易所與結算機構合作監管聲明”,來自18個國家、49個交易所簽訂了諒解備忘錄,為國際信息互動交流掃清了障礙。

1996年,商品期貨交易委員會發布無訴訟信函,允許DTB在美國安裝交易終端。

1997年,CME引進了e-mini sp 500期貨。

1997年,SFE宣布關閉公開喊價交易池,全面轉向電子化交易。

1998年,CBOT創建了公開喊價與電子交易并行的方式,允許在常規交易時間在PROJECT-A上進行交易。

1998年,Matif引進了新的NSC電子交易系統,與公開喊價方式同時使用,在這段時間裡,場內交易量下降到只有總成交量30%的份額,到了9月份,該交易所完全實行電子化交易。

1998年,聯邦儲備董事局啟動了一項救助長期資產管理公司的工程,該對沖基金擁有48億美元債券,從銀行和證券公司借貸超過1250億美元,介入的衍生品合約總量理論價值大約達到1.25萬億美元。

1998年,商品期貨交易委員會以長期試圖操縱全球銅價格為由處罰了住友公司1.5億美元。

1998年,DTB與瑞士期權和金融期貨交易所合併組建了歐洲期貨交易所EUREX。

1998年,期貨業協會在博卡舉辦會議,在經過三天的廣泛協商之後,芝加哥期貨交易所與芝加哥商業交易所簽署共同結算意向。但9月份芝加哥期貨交易所董事投票表決,對共同結算持反對意見。期貨業協會對雙方未能就共同結算達成一致表示失望,並且認為交易所政治利益成為了客戶驅動需求的最大障礙。

1998年,期貨業協會英國分部在信息分享與將交易衍生品兌換為單一貨幣合作上起到了表率作用。

1999年,總部位於達拉斯的電子交易系統公司,目前為wanger專利的持有者,起訴多家機構侵權,該法律問題引起了Espeed的注意。

2000年,商品期貨交易委員會允許CME、Nymex公司化,並且成為自律性組織。

2000年,期貨產業在產業內進行大範圍的測試,成功解決千年蟲問題。

2000年,國際證券交易所在5月26日成立,這是第一個全部電子化交易的美國期權交易所。國際證券交易所的成立,推動了多數流通期權等級的多重上市,帶來了新的競爭,並促使產業手續費降低。

2000年,CBOT推出了運用歐洲期貨交易所EUREX技術的A/C/E電子交易平台。

2000年,商品期貨交易委員會發布了建議性批文,允許大單交易提供選擇的執行或者交易程序。

2000年,商品期貨交易委員會批准成立了第一個以網際網路為基礎的期貨交易所FUTURECOM,在該交易所每個會員自身就是結算會員。

2000年,商品期貨現代法案出台,使得現存交易所交易和櫃檯衍生品交易監管框架、單一股票期貨交易以及股票指數的授權更加具有現代化色彩,為交換期貨和混雜手段的運用提供了法律確定性,從而填補了由於商品期貨交易委員會對零售櫃檯外匯交易合約監管權力有限的空白。期貨業協會多次提議,以確保包含法律確定性部分在內的司法監管問題,同時減輕了交易所、全權結算會員、商品交易顧問以及CPO的監管重擔。

2000年,期貨業協會放鬆了對客戶基金投資的限制,商品期貨交易委員會接受了修改的條例,允許公司和結算機構投資客戶基金。

2001年,洲際交易所,一個在線的能源產品櫃檯交易市場進入期貨領域。

2001年9月11日,恐怖分子襲擊了紐約和華盛頓,一度導致美國金融市場停止交易。

2001年,安然事件爆發,該事件是美國歷史上最大的破產案件,迫使能源市場參與者重新考慮它們的信用風險。隨後一年,ICE和NYMEX開始提供能源產品櫃檯合約的結算服務。

2001年,商品期貨交易委員會批准一批新的市場組建,新的交易所在CFMA新條規下開始萌生,包括Brokertec Nasdaq Liffe。

2002年12月6日,芝加哥商業交易所在紐約股票交易所上市,這是美國第一個金融市場公開上市交易。

2002年,商品期貨交易委員會宣布對安然和其他能源公司進行大量的交易調查,調查的主要問題涉及壟斷、虛假報告和欺詐。

2002年,單一股票期貨開始在美國交易。

2002年,國會在農業法案中授權商品期貨交易委員會,該委員會可以匹配任何類型的由任何美國金融監管機構提供的補償金或利益。

2003年,CBOT決定運用LIFFE CONNECT技術來取代A/C/E作為其電子交易平台,服務於合作夥伴,從而奠定了其後一年直接對抗歐洲交易所的基礎。

2003年,倫敦結算行與結算網路公司合併,並在美國註冊登記,作為指定的結算機構,倫敦結算行是第一個被允許從事美國交易所結算的境外機構。

2003年,CME、CBOT簽署了歷史性協議,由CME結算行提供CBOT所有產品的結算服務,兩家交易所估算,2004年1月開始運營的共同結算聯盟將為會員公司和客戶節省成本18億美元。

2004年,歐洲期貨交易所與芝加哥期貨市場在利率產品的成交量和產品開發上齊頭並進,共同為期貨期權市場的活躍而努力。