期權合約

特定時間內以特定價格買賣一定數量交易品種的權利

期權合約 英語為:option contract;option。期權合約產生於1973年芝加哥期權交易所亦作:期權。期權合約 以金融衍生產品作為行權品種的交易合約。指在特定時間內以特定價格買賣一定數量交易品種的權利。合約買入者或持有者(holder)以支付保證金——期權費(option premium)的方式擁有權利;合約賣出者或立權者(writer)收取期權費,在買入者希望行權時,必須履行義務。

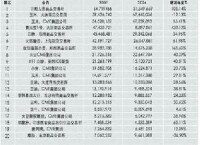

期權合約20強排名

期權合約

需要強調的是,期權賦予其持有者做某件事情的權利,持有者不一定必須行使該權利。這一特點使期權合約不同於遠期和期貨合約,在遠期和期貨合約中持有者有義務購買或出售該標的資產。請注意,投資者簽署遠期或期貨合約時的成本為零,但投資者購買一份期權合約必須支付期權費。

交易單位

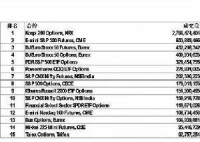

最成功的期權合約

最小變動價位

是指買賣雙方在出價時,權利金價格變動的最低單位。

執行價格

期權合約

執行價格間距

是指相臨兩個執行價格之間的差,並在期權合約中載明。在鄭商所設計中的硬冬白麥期權合約中規定,在交易開始時,將以執行價格間距規定標準的整倍數列出以下執行價格:最接近相關硬冬白麥期貨合約前一天結算價的執行價格(位於兩個執行價格之間的,取其中較大的一個),以及高於此執行價格的3個連續的執行價格和低於此執行價格的3個連續的執行價格。

是指期權合約的交易月份。與期貨合約不同,為了減少期權執行對標的期貨交易的影響,期權合約的到期日一般提前至其合約月份前的一個月內。

是指某一期權合約能夠進行交易的最後一日。

是指期權買方能夠行使權利的最後一日。

權利金

權利金(premium)又稱期權費、期權金,是期權的價格。權利金是期權合約中唯一的變數,是由買賣雙方在國際期權市場公開競價形成的,是期權的買方為獲取期權合約所賦予的權利而必須支付給賣方的費用。對於期權的買方來說,權利金是其損失的最高限度。對於期權賣方來說,賣出期權即可得到一筆權利金收入,而不用立即交割。

執行價格

期權合約

合約到期日

合約到期日是指期權合約必須履行的最後日期。歐式期權規定只有在合約到期日方可執行期權。美式期權規定在合約到期日之前的任何一個交易日(含合約到期日)均可執行期權。同一品種的期權合約的在有效期時間長短上不盡相同,按周、季度、年以及連續月等不同時間期限劃分。

期權合約是除期貨合約以外最為重要的衍生金融工具。在套期保值中,期貨合約既抵消了潛在的損失,也抵消了潛在的收益。期權與期貨最大的不同之處在於,期權只是抵消了潛在的損失風險,並不妨礙持有者獲得收益。為了獲得這樣一個有利的風險,期權的購買者(多方,Buyer)需要向出售者(空方,Writer)支付一筆費用,我們稱之為期權費(Premium)。而我們買賣期貨時,除了傭金以外是不用付給交易對方任何金額的。

按照規避風險的不同,期權可以分為看漲期權和看跌期權。看漲期權允許買方有權在將來的某個特定時點或者時段以某個特定的價格向期權的賣方購買某種商品,看跌期權則允許買方有權利在將來的某個特定時點或者時段以某個特定的價格向期權的賣方賣出某種商品。那個事先約定的價格被稱為行權價格(Exercise Price)。按照執行時限,期權還可以分為美式期權(American Option)和歐式期權(European Option)。美式期權的擁有者可以在到期日前的任一時點執行期權,而歐式期權只能在到期日執行。

期權合約

期貨期權也有可能進行現金交割,也就是說,雙方並不進行期貨交易,而直接結算差額。

互換期權是以互換協議為交割品的期權,指的是期權的擁有者有權在到期日是按照事先約定的利率和期權的賣出者達成互換協議。互換協議的結算可以有很多種,包括實物結算和現金結算。實物結算就是在到期日擁有者執行權利並與期權的賣出者達成互換協議,期權的擁有者可以執行這份協議到期末,也可以在互換市場上進行反向操作,實現利息差額。現金結算是指雙方並不簽訂互換協議,而是直接結算利息差額的現值。平均價期權(TAPOs)是為固定一段時間而設計的。以LME交易的平均價期權而言,它是基於月度結算價(MASP)。這些期權在定價期結束時自動終止,盈價的TAPOs轉化為兩個數量相等方向相反的期貨合約,其中一個期貨合約價格為月度結算價,另一個為初始的敲定價。

簡言之,無論在到期日外幣價格是否上升或下跌,合約雙方都要執行細節,以訂定遠期匯價水平進行交收。

若在到期日之前,外幣價格不升反跌,入口商在市場買入比合約價更為便宜的貨幣,自然更為吸引。因此,遠期外匯合約缺乏彈性。利用外幣期權合約部署對沖,有可攻可守的優點,例如日圓急跌,持有買入日圓的期權合約,可以放棄行使,在市場買入日圓。

周日圓由115、118價位跌至122價位,期權合約可提供更為有彈性的入市選擇。

當然,以行使價115水平計,日圓真的上升,若升至110水平,入口商可以行使買入日圓的權利,以115價位持有日圓,而日圓在市場的價格已升至110水平。

期權合約可以有不同的分類。持有期權合約者,擁有由合約訂明的行使權。買入期權合約要付出期權金,這亦可能是最大的損失。

沽期權合約收取期權金,這是最大的可能回報。沽期權者,有被行使的可能,因而要有充足認識,亦須要有足夠的風險管理知識。

期權合約可細分為認購期權及認沽期權。一般而言,期權合約要訂明涉及的基本資產,例如是外匯、利率及商品等。另方面,期權合約亦會列明合約到期日及行使價等基本資料。標準合約,其行使價及到期日是不會在簽訂合約之後再有改變。

持有認購期權,有行使買入資產的權利,持有認沽期權,則有行使沽出資產的權利。十分明顯,行使價是十分重要的交收價位。如果期權合約只可以在到期日行使,這便稱為歐式期權。在到期日之前亦可行使的期權,被稱為美式期權。

入日本貨入口商言,他們可以利用日圓認購美元認沽期權捕捉對沖日圓上升的市況。例如美元兌日圓在120水平,可利用為期3個月,行使價115的日圓認購,對沖可能出現的日圓升值。成本方面,可利用期權計價模式作初步計算。當然,外匯期權市場以成交十分活躍,市場很大,3個月期的日圓認購合約市價仍是十分有競爭力,不會與理論價相差太遠。

如果買入這一期權成本是三日圖價位,其到期日打和點便是115減3,即112水平。如果在到期日,日圓在112、115之內,期權合約可行使,但未能抵銷買入成本。當然,若日圓升至112或之上,則日圓認購期權便可發揮其對沖效果。

期權合約都能在市場上買賣

期權交易中的“敲定價格”又稱履約價格,是指按照看漲期權或看跌期權約定價格買進或賣出相關期權合約的價格。具體地說,是指看漲期權的購買者依據合約規定買進相關期權合約或看跌期權購買者依據合約規定賣出相關期權合約的價格。在期權交易中,相對於每一個看漲期權的買方,有一個看漲期權的賣方,相對於每一個看跌期權的買方,有一個看跌期權的賣方。為了便於買賣雙方交易,在期權合約中列明了雙方應共同遵守的“敲定價格”。

這一價格是由交易所依一定的機制來決定的,除了某些特殊情況外,這一價格在合約期間內不會改變,市場上買賣雙方所決定的是權利金(或稱保險費、保險金),而非敲定價格。而在期貨合約中,期貨價格由市場的供需雙方決定,由於雙方力量消長不定,期貨價格也隨時在變動。期貨合約在成交時,其價值為零,故雙方並無現金的轉移,雙方所交保證金只是作為違約時的賠償準備而已;期權合約在成交時,買方必須支付權利金給賣方,但並不須繳納保證金,這是因為買方本來就有違 約的權利,至於期權的賣方因只有義務而無權利,故雖得到權利金,也必須擻納保證金。

期權與期貨的標的物很多都是一樣的,但一個重要區別是有以期貨為標的物的期權,即期貨期權,而無以期權為標的物的期貨。由於期貨價格由市場決定,在任一時點僅能有一種期貨價格,故在創造合約種類時,僅有交割月份可供變化,期權的履約價格由交易所決定,在任一時點,可能有多種不同履約價格的合約存在,再搭配不同的權利期間,便可產生數倍於期貨合約種類數的期權合約,最後又由於權利義務不對稱,而形成買權與賣權兩大類,故期權在創造金融商品的能力上大大高於期貨。

例如,假設期貨合約有5種不同的交割月份,即代表5種不同的合約,若期權也有5種不同 的權利期間,5種不同的履約價格,則可形成25個買權與25個賣權,共50個不同的期權合約,為期貨合約種類數的10倍。期貨合約是在未來某個遠期交付一定數量和等級的特定商品的標準化合約,而期權合約則是支付了期權保險費的買方有權在商定的有效期限內買進或賣出一定數量的期貨合約的合約。

一買一賣的一張期權合約

期權價格點數乘以50港元。微值入價:每張合約10港元,包括了所有交易費用實施價格的變化幅度:2000以下,50點;至8000,100點;8000以上,200點。實施方法:歐式期權方式,在到期日結算。看漲期權與看跌期權合約大小:滙豐與香港電訊每張合約400股,太古洋行A和中華電力每張合約500股,其餘的每張合約1000股到期月:最近的三個月及相鄰的兩個季月,即只有1 個月、2個月、3個月、6個月和9個月到期的期權合約最小价格幅度:為0.01港元最後交易日:到期月的最後營業日的前一個營業日。標準實施價差:實施價格為0.10至2港元,實施價差為0.10港元。實施價格為2至5港元,實施價差為0.20港元。實施價格為5至10港元,實施價差為0.50港元。實施價格為10至20港元,實施價差為1港元。實施價格為20至50港元,實施價差為2港元。實施價格為50至200港元,實施價差為5港元。實施價格為200至300港元,實施價差為10港元。實施價格為300至500港元,實施價差為20港元。實施價格數量每個到期月的期權至少有5個實施價格。實施方式美式期權,實物交收,可以當天購買期權,當天實施期權。

股票期權合約香港的股票期權合約交易費用:每合約交易所收5港元,實施費為2港元,經紀公司收傭金為0.25%,但不少於50港元。期權的實施:T+2實股交收:如實施,買方交保證金六、股票期權合約保證金期權賣方的保證金保證金要求舉例(一):售出一張長江實業12月到期50港元的股票看漲期權合約,該合約的規模為1,000股股票,期權價格為5港元,長江實業股票的市價為48港元,其保證金要求為①基本要求:5,000(期權價格)港元+(48,000港元?20%)?[(50港元?48港元)?1,000股]=12,600港元②最低要求:5,000港元+(48,000港元?10%)=9,800港元須交高者,即12,600港元。如賣方還沒得到期權價格,可從保證金中減去期權價格,交7600港元。