稅法適用

稅法適用

稅法適用是稅法實施的形式之一。它是國家稅務機關、國家其他機關及其工作人員,按照法定許可權,為了完成其特定的職務而把稅收法律規範應用於具體的人和事件,並依法作出具有法律效力的判決、裁定或決定的活動過程。稅法適用與對稅法的自覺遵守不同。

具體而言,它是國家機關及其公職人員以及依法被授權的單位,依據稅法規範所規定的事實構成要件、行為規則及法律後果,依照稅法所規定的職權和程序,對某項事實狀態或當事人的具體行為是否構成稅法上的納稅條件,以及是否遵守稅法規範及遵守與否的情節進行認定,並決定該項法律事實和行為是否承擔和怎樣承擔稅法上的具體法律後果的活動。

稅法適用的特徵有以下四方面:

1.主體法定 稅法的適用活動是通過有權主體針對具體的案件來完成的,其目的是確定主體在稅法上的權利和義務的存在與否。因此,稅法適用的主體必須是法定的,即必須由法律予以明確規定,由法律賦予其稅法適用的權力。具體而言,這些稅法適用的主體包括執法主體和司法主體。執法主體主要是指國家稅務機關及其工作人員,在某些特殊情況下,經法律的授權,一些非稅務機關的社會組織也在一定範圍內代為行使職權。司法主體主要是指國家司法機關,包括法院和檢察院,公安機關在稅務刑事案件中具有的偵查權有人也認為屬於司法權,在這種情況下,公安機關也屬於司法主體。除此之外,其他任何機關、組織和個人都不能成為稅法適用的主體。

2.職權法定 執法權和司法權在國家權力體系中居於十分重要的地位,對其進行科學的界定和控制是現代國家法制建設的重要內容。

徵稅是國家稅務機關的專門活動,具有公務性質。稅務機關及其工作人員的稅收執法權是由法律根據該執法主體的不同性質和級別予以專門規定。這些權力的範圍和內容由法律專門規定,不以某個機關或個人的意願而隨意改變。在稅法適用過程中,要求執法機關及其執法人員嚴格依照法定的職權範圍適用法律規範,既不能隨意超出職權範圍,也不能自由放棄或者拒絕行使其法定職權。

同時,以訴訟的方式處理稅務爭議案件,又屬司法權的權力範圍。司法權包括審判權和檢察權,它們各自也劃分為不同的級別,每個級別所包含的內容也不一樣,其具體內容是由法律專門規定的,不以某個機關或個人的意願而隨意改變。

3.程序法定 對於稅收執法權和司法權的行使,法律都明確規定了各自的法定程序,這是保證稅法適用的正確、合法、及時所必須的。在稅法適用過程中,任何稅務機關及其工作人員均需嚴格按法定的程序,尤其應嚴格按稅收征管法規定的程序來實施稅法規範。而司法機關則必須嚴格遵循刑事訴訟和行政訴訟程序來進行司法活動。

在法學理論上,法律適用因適用機關與程序的不同,有廣義與狹義之分。

狹義的法律適用是特指國家專門的司法機關處理案件的活動;

而廣義的法律適用除司法機關的司法活動外,還包括國家行政機關及國家授權的其他機關依照法定職權和程序適用法律的活動。

與此相對應,稅法的適用也可以分為廣義與狹義兩種。在此,我們將稅法的適用作廣義理解,即稅法適用依據適用主體與程序的不同,分為稅收執法和稅收司法兩種方式。

稅法適用原則是稅法適用機關在適用稅法時據以判斷其效力的一系列的一般性準則,其實質是使具有稅法適用權的機關得以認定一項稅法是否可以適用於某個具體事實或案件。稅法適用原則的功能和目的主要在於明確各種稅法的效力所及的範圍和效力的強弱,以期解決稅法由於其體系龐雜和修改頻繁而造成的法律適用上的困難。稅法適用作為法律適用的一種形式,要遵守法律適用的一般原則,如法律面前人人平等原則,以事實為依據、以法律為準繩原則以及依法行政、司法獨立等原則。同時,稅法適用也有其特殊性,那就是稅法適用要受到稅收法定主義這一稅法基本原則的限制。

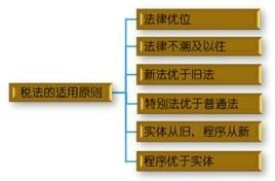

稅法適用原則一般包括以下幾方面:

1.法律不溯及既往原則 法律溯及力,又稱法律溯及既往的效力,指新的法律頒布后,對它生效以前所發生的事件和行為是否適用的問題。如果適用就有溯及力,如果不適用就不具有溯及力。為了確保法律的可預測性和安全性,自近代以來,各國法律一般均採用法律不溯及既往的原則。我國稅法也採用法律不溯及既往的原則。

這一原則的功能和目的在於保證社會和經濟秩序的穩定,使每個人能夠預測和期待自身行為所能產生的法律後果,並據此選擇、決定自身行為的方向和內容,以最終實現權利,履行義務。

2.法律優位原則 即法律的效力高於行政法規,行政立法與法律相抵觸的無效。這一原則也被廣泛作為不同淵源的稅法在適用時判斷其效力的一般原理。即憲法的效力優於法律,法律的效力優於行政法規,行政法規中授權制定的內容優於非授權制定的內容。

法律優位原則的主要功能是解決法律適用中出現的法律衝突。在我國,稅收法律體系是由憲法、法律、行政法規、地方性法規、規章等一些列法律規範組成的,這些稅法規範按照其效力高低構成了一個金字塔式的法律體系,是進行法律適用的依據。但這些稅法規範之間可能會出現相互矛盾、規定不一致的情形,比如行政法規與地方性法規之間、法律與行政法規之間等。在稅法適用中,如何處理這些法律規範之間的衝突所依據的原則就是法律優位原則。

3.實體從舊、程序從新原則 適用該原則的基本前提是對稅法的二分:稅收實體法和稅收程序法。對新舊兩種法律中有關稅收實體和稅收程序的規定分別以納稅義務發生時和報繳稅款時是否有效為標準來判定其效力。具體而言,該項原則包括兩個方面的內容:一是有關稅收權利義務的產生、變更和消滅的稅收實體法,如在應納稅行為或事實發生後有所變動,除非法律有特別規定,否則對該行為或事實應適用其發生當時的稅法規定,即遵循法律不溯及既往的原則;而稅務機關在適用徵稅的程序時或履行稅收債務時,則不問稅收債權債務發生的時期,征管程序上一律適用新法。對於新法公布實施以前發生的稅收債務,在新法公布實施以後進入履行程序的,新法具有拘束力,即遵循新法優於舊法的原則。

但程序從新並非絕對原則,當程序變更可能剝奪納稅人已經發生、大有希望維持的權利時,或在個案中,程序法上的地位因其意義及重要性,具有與實體法上同樣的重要性,在相同的程度內同樣值得保護時,就應該按照法律不溯及既往的原則,適用舊的程序。“故程序從新原則也有例外,其適用結果不得違反公法上信賴保護原則。”

4.從新從輕原則 在審理稅收案件時,稅法適用應依據行為時的法律,但是當變更后的法律對納稅人有利時,應優先適用變更后的法律。這一原則是法律不溯及既往原則的例外,也是“實體從舊”原則。