網路聯保貸款

網路聯保貸款

網路聯保貸款是一款不需要任何抵押的貸款產品。

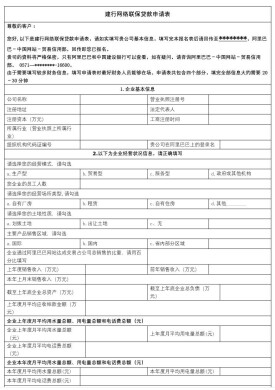

一款不需要任何抵押的貸款產品。其所有的評價、申請貸款、放貸都是在網路上完成的。

網路聯保貸款是2007年阿里巴巴和銀行共同研發並服務於中小企業的貸款產品。為了能讓中小企業發展得更快、更好,阿里巴巴一直努力為中小企業解決資金困難,因此我們希望幫助需要資金的企業能得到銀行的扶持。銀行也希望通過和阿里巴巴的合作,以網路聯保貸款這種創新的貸款模式,幫助和扶持更多誠信、有發展前途的中小企業。

網路聯保貸款

根據協議,“網路銀行”的貸款對象為通過阿里巴巴網路平台貿易的中小企業,它將網路信用作為客戶評價授信的重要依據,產品包括“電子商務聯貸聯保”、“電子商務大買家供應商融資”和“電子商務速貸通”三類產品。上述三家公司將各出資2000萬元共同組建風險池,對網路銀行業務項下的信貸業務進行風險補償,從而在合理平衡風險收益基礎上緩釋網路銀行信貸業務風險。

建行相關業務負責人表示,網路貸款的風險池資金的槓桿效應是普通擔保資金的槓桿效應的3~5倍,同樣一筆擔保資金,可以讓更多的中小企業獲得貸款。他舉例稱:普通擔保資金的槓桿效應是8~10倍,6000萬元的擔保資金約可以產生4.8~6億元的信貸規模。而網路貸款可以產生30~50倍的槓桿效應,同樣的擔保資金可以產生18億~30億元的信貸規模,以每家中小企業貸款200萬元計算,可以獲貸的企業數則是1500家,是原來的5倍。

迄今為止,浙江省、上海市、杭州市三地的三個風險池資金共達1.8億元,這意味著可以撬動最高達90億的信貸規模,如果按照平均每家貸款200萬元計算,4500多家中小企業可以因此而獲得貸款。“解決中小企業的融資難問題,更多的是看數量,而不是貸款的額度。”阿里巴巴總裁衛哲認為,“獲得貸款的中小企業的基數擴大意味著更多的中小企業可以從中獲益。”他還表示,隨著這一模式向全國推廣,受益企業將數以萬計,今年率先實施的地區將是出口型中小企業聚集地上海、北京和廣東。

網路聯保貸款

在6月2日的節目中,中國銀監會銀行監管部主任楊家才認為,“如果是不進行創新的話,那麼我們中小企業很多有效的貸款需求也就進入不了我們銀行的貸款領域裡面來,金融創新迫在眉睫。”他還表示,我們改變不了中小企業的現狀,那麼我們就改變銀行的信貸方式。

《經濟半小時》的記者注意到,浙江杭州大豐家私有有限公司通過阿里巴巴和建設銀行的“網路聯保”實現了從3萬資產到1000萬資產的“超越式”發展。“網路聯保,對貸款中小企業的信用考察,能比傳統銀行看到更深的東西。”公司董事長王保國對中央電視台的記者坦言。

“阿里巴巴的‘網路聯保’就是要以無抵押為突破口,發揮電子商務的優勢和長處。”阿里巴巴(中國)網路技術有限公司信用融資部資深經理呂蔚嬿,給央視記者分析說,通過一年的推廣,已經有比較多的中小企業通過網路聯保切切實實的從銀行貸到款。“下一步是把規模做大,讓更多的中小企業解決融資難題”。

《經濟半小時》的節目中,鍾愛軍打比方說,雖然現在通過網路聯保獲得資金的中小企業在全國近4000萬的中小企業中佔比還不是很高,但似乎“這是從金字塔尖往下走的過程”。

在這場救市資金密集入市的潮流中,小企業並沒有獲得與大中型企業同等的“融資便利”。

然而,因為小企業的數量龐大以及在經濟體系中所扮演的重要角色,越來越多的市場力量開始關注中國小企業的融資問題。作為全球領先的B2B電子商務服務平台,阿里巴巴在通過電子商務化解小企業的“訂單之困”的同時,正在積極摸索具有創新意義的“網路聯保”貸款。

Austin Ramzy對阿里巴巴的“網路聯保”稱之為,是紓困中國小企業融資的一支特殊力量。在全球性的救市浪潮中,這一創新的舉措具有特別的創新意義。他比喻說,“阿里巴巴,已經成為小企業會員和銀行之間的‘婚介’。”

“我們在幫助銀行更多的去了解,了解以往他們並不打交道的小企業家們。”阿里巴巴副總裁John W.Spelich表示,阿里巴巴的B2B的業務是一個紐帶,它聯結了4000萬的生產企業和採購企業;如今阿里巴巴正在扮演另一個讓它的會員們找到成長資金的“紐帶”。

王保國的“魔術”:3萬變1000萬

網路聯保貸款

當幾乎所有中小企業都喊著“融資難,銀行不給貸款”時,被稱為“網路貸款第一人”的王保國,卻樂呵呵地享受著“網路聯保”給它帶來的貸款,發展自己的企業。

2002年,只有3萬元起家的王保國用了3年時間發展自己的傢具公司,達到了一定的規模,但因為缺乏資金,公司一直無法發展壯大,停滯不前。這時候阿里巴巴聯合建設銀行推出的網路貸款。

“2007年,我和其他兩家傢具公司經過阿里巴巴的考核通過了審核,申請貸款成功,三家聯保一共貸了160萬元,我的公司是70萬,而且沒有抵押。”王保國告訴記者,當時他用拿到的70萬的流動資金,採購木材降低成本,又鋪了幾家銷售渠道,2008年8月,他提前還了貸款,一盤算:公司的銷售額比貸款前增長了至少30%!

事實上,阿里巴巴的“網路聯保”貸款恰恰是彌合了這個門檻所造成的“距離”。阿里巴巴比銀行更了解小企業的情況和所需;與此同時,阿里巴巴又比小企業更理解銀行的標準和規則。

網路聯保貸款

作為數次通過網路聯保成功申請到貸款的王保國,目前已經依靠“送上門來”的流動資金將自己的公司迅速發展壯大,不過數年的時間,3萬元起家的公司目前資產已逾千萬。

銀行與小企業間的“婚介”

數字顯示,僅2009年6月份,國內新增貸款達到了2240億美元;上半年貸款總額達到 1.08 萬億美元,超過 2008 年中國各大銀行發放貸款總額的 50%。

然而,此次發放的貸款主要流向了大型國有企業,中國私營中小企業 很難直接從中受益。

據了解,中小企業獲得的貸款還不到貸款總額的 5%。這種現象不僅僅給私營企業主帶來了難題。由於私營公司比國有企業創造的就業崗位更多,對於想要在經濟衰退期控制失業率的政策制定者來說,信用緊縮也同樣是個令人頭疼的問題。

在調查之後,專註電子商務服務的阿里巴巴“創新性”地推出了一項旨在幫助小企業融資的計劃,其作用恰類似於會員與銀行間的“婚介”服務。此項服務去年在浙江省首先啟動,600 多個商家通過阿里巴巴,從中國建設銀行和中國工商銀行獲得了總額超過 1.46 億美元的貸款。

“阿里巴巴的使命,是讓天下沒有難做的生意。”阿里巴巴相關負責人表態,如果說B2B平台是讓供應商和採購商找到彼此,化解小企業的“訂單之困”;那麼今天,阿里巴巴的“網路聯保”就是讓小企業和銀行之間找到彼此,化解小企業的“融資之困”。

今年這項計劃擴展到了廣東、山東和江蘇,以及幾個沿海城市,包括上海和深圳。另外七家銀行,包括中國銀行、中國招商銀行、上海浦東發展銀行也加入此計劃。阿里巴巴期望能夠促成超過 8.78 億美元的貸款。大約 9,000 家公司已經申請。

“阿里貸款”成救市標本

深陷經濟嚴冬中的企業如何能生存下來,並且能生產,成為大家關注的焦點。如果說,電子商務平台解決了“訂單銳減”所帶來的“生存危機”;那麼,網路貸款,就直接為企業提供了再生產的資金動能。

記者從阿里巴巴獲得數據,目前,阿里巴巴已幫助1000多中小企業從銀行獲得超過20億元貸款。今年,網路聯保貸款的規模繼續擴大,預計將有超過8家銀行參與阿里巴巴的中小企業融資計劃,中小企業通過阿里巴巴平台獲得的融資金額預計將超過60億元。

事實上,阿里巴巴作為市場力量之一,正在成為多方共同救市的“標本”。加上掌握會員公司的詳細信息,通過他們產生的 Web 流量,可以向銀行提供額外的數據,讓銀行判斷公司的信用度。阿里巴巴通過與政府和金融機構的積極動員,市場內部力量也在集聚,通過創新性的整合以實現共贏。

“我們決不是要替代主要銀行”,阿里巴巴副總裁Spelich向記者強調,阿里巴巴只是在發揮自身在電子商務服務上的經驗優勢和資源優勢。而這種有意義的摸索,可以為更多的人樹立典範。

社科院的杜曉山直言,有些較小的商業銀行也已經開始嘗試通過創新性的手段,向小型企業貸款。其他的創新活動,還包括提供在線信用市場的網站,放貸和借貸的各方可以在網站上發布條件,在線達成協議。“我們必須想出更多的方法,不能只限於一種模式”。