股權信託

信託公司的資金運用形式

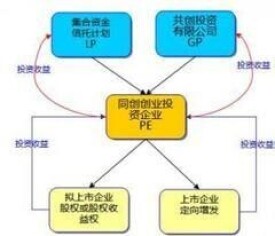

股權信託是指信託公司運用信託資金對項目進行股權投資,以股息、紅利所得以及到期轉讓股權方式作為信託收益的一種資金運用形式。相對貸款類信託,信託公司承擔的風險增大,一般要求制定相應的措施規避風險,包括對項目進行絕對控股、階段性持股等。

股權作為財產權的一種,可以成為信託財產。

基本的股權信託關係主要有兩種,一是股權管理信託,即委託人把自己合法擁有的公司股權轉移給受託人管理和處分;另一種是股權投資信託,即委託人先把自己合法擁有的資金信託給受託人,然後由受託人使用信託資金投資公司股權並進行管理和處分。在股權投資信託中,受託人以信託資金等所投資的公司股權,其所有權自然地登記在受託人的名下,信託財產則由初始的資金形態(逐漸)轉換成了股權形態。

(一)最終以股權作為信託財產。初始信託財產可能是公司股權、資金或其他財產,如果信託財產是后兩者,經過受託人的管理和處分,信託財產將(逐漸)轉換成為股權形態。

(二)委託人可以是單一主體或是集合主體,可以是具有完全民事行為能力的自然人、法人或者依法成立的其他組織。

(三)根據信託合同的約定,股權管理和處分權可以部分或全部由受託人行使。在股權信託關係中,受託人可能擁有部分股權管理和處分權,此時受託人行使股權的投票權和處分權時要按照委託人的意願進行;受託人如果擁有全部股權管理和處分權,此時受託人可以根據自己的價值判斷對股權進行獨立的管理和處分。

(四)股權投資信託是信託機構“受人之託,代人理財”,其核心目標是投資回報,而不主要是對目標公司進行控制。股權投資信託的實質是資金信託。股權管理信託是信託機構“受人之託,代人管理”股權,其核心內容是股權表決權和處分權的委託管理。股權管理信託的實質是財產信託。

股權是財產權的特殊形式,也是普遍存在的財產權利形態。股權包括所有權、表決權、處分權和收益權等產權屬性,具有標準化、可分割的特點,這決定了股權信託有著廣泛的運用空間。譬如,利用股權信託靈活而富於創造力的股權管理功能,可以為企業建立有效的股權激勵機制提供良好的運作平台,而股權信託的投融資功能和特有的屏蔽效應,則有助於企業開展特定目的的股權投資、股權收購或股權融資行為。

一、投資理財型股權信託 投資理財型股權信託就是通常業界所說的信託機構是“受人之託,代人理財”,其核心目標是投資回報,而不是對上市公司進行控制。委託人設立投資理財型股權信託的目的是通過投資股票而實現合適的風險收益目標。委託人之所以選擇股權信託的方式來進行理財,是因為委託人看中作為受託人的信託機構具備的專家理財能力。在投資理財型股權信託中,委託人本身對利用股票表決權來參與上市公司的經營決策並不感興趣,所以,委託人傾向於把表決權全部轉移給受託人。同時,由於委託人信任受託人具備專家理財能力,而委託人本身缺乏專家理財能力,所以,在投資理財型股權信託中,委託人也傾向於把決定股票買賣的處分權全部轉移給受託人。所以,在投資理財型股權信託中,委託人考評的是受託人綜合運用股票處分權和表決權所能給委託人實現投資回報的能力。所以,對於投資理財型股權信託來說,信託機構所作的股票處分和投票表決決策體現的都是信託機構本身的價值判斷,而不是委託人本身的價值判斷。

最為典型的投資理財型股權信託就是契約型股權證券投資基金。契約型股權證券投資基金是在《信託法》基礎上,通過引入證券投資基金立法來對其信託關係結構和操作結構進行標準化,而形成的一種標準化的大宗信託產品。在契約型股權證券投資基金中,委託人和受益人都是基金份額持有人,受託人則為基金管理公司和基金託管機構,信託財產主要是以上市公司股票的形式存在。在這種標準化的信託結構中,委託人把信託財產中股票的投票表決權和處分權全部轉移給了負責基金投資決策的基金管理公司,而基金資產的財產所有權則全部轉移給基金託管機構,基金託管機構履行著基金資產保管的職責。所以,委託人不能限制基金管理公司行使上市公司股票的表決權,委託人和上市公司實際上是相互隔離的,委託人不可能對上市公司構成控制關係。委託人所能做的只是在基金持有人大會上通過表決來選擇基金管理公司。另外,由於股權證券投資基金採取的是分散投資策略,法律法規也規定基金對一隻股票的投資不能超過上市公司總股份和基金凈資產的一定的比例上限。比如,我國《證券投資基金管理暫行辦法》規定,一個基金持有一家上市公司的股票,不得超過該基金資產凈值的10%,同一基金管理人管理的全部基金合併持有一家上市公司股票,不得超過該公司總股份的10%。因而,證券投資基金在客觀上也不會對上市公司形成實質的控制。

二、管理型股權信託 管理型股權信託可以說是信託機構“受人之託,代人管理”股權,其核心內容是股票表決權和處分權的委託管理。委託人設立股權信託的目的是通過信託持股來達到特定的股權管理目的。對於管理型股權信託來說,委託人注重於自身對上市公司的控制力,所以,和股權相關的表決權和處分權實質上只是部分轉移給受託人的。委託人通過與受託人締結股權信託合同來具體規定,受託人以何種方式來行使股票的投票表決權和處分權,使得這些權利的行使能夠實現委託人或者委託人的關聯方對上市公司的表決控制力。

典型的管理型股權信託結構之一有如美國公司法中所定義的表決權信託。所謂表決權信託就是委託人通過表決權信託協議把股票過戶給信託機構,而信託機構則發給委託人受益憑證,該受益憑證可以轉讓。在表決權信託中,信託機構把股票紅利以及其它期間收益都轉手給受益憑證持有人,信託機構的功能只是按照表決權信託協議中的相關規定來行使表決權和股票的處分權。信託機構利用表決權信託來參與上市公司的決策投票或者對該股權進行處分,體現的並不是信託機構自身的決策判斷,而是體現表決權信託合同中規定的決策方(受益人本人,或者其它第三方)的決策意志。

1984年美國的商業公司模式法(Model Business Corporation Act 1984)對設立表決權信託協議作出了三條最低設立條件要求規定。一是表決權協議期限不能超過10年,但是可以在期間辦理延長手續,每次延長為10年。二是表決權協議必須由委託人簽署書面協議,該協議必須送交給相應的上市公司備案。三是股權由委託人過戶給信託機構后,信託機構必須出具一份表決權信託的受益人名單,並把該名單和表決權信託協議送交給相應上市公司備案。這種備案的目的是向上市公司的其它未參加表決權信託的股東披露這種表決權信託關係。除此之外,美國許多州還要求表決權信託設立的基本目的必須是合法的。只有符合上述法定要求設立的表決權信託才是合法的表決權信託。

美國的法庭並不是簡單地從是否採取了信託這種方式來判斷一個表決協議是否為表決權信託。只要具備了表決權信託的主要本質特徵,法院就認定該表決協議本質上就是一個法律上所定義的表決權協議,並要求該協議必須履行上述法定設立和登記程序。

按照僱員退休收入保障法(ERISA)設立的僱員持股計劃(ESOP)是另一典型的管理型股權信託。一個合規設立的ESOP計劃能夠獲得延遲支付資本利得稅的稅收激勵,目前美國企業設立的ESOP數目已超過11000個。所謂的ESOP就是公司的僱員整體上以某種方式來獲得融資(如公司借款,銀行貸款或者公司退休基金),並用該資金來購買自己公司的股票,從而使僱員整體上成為公司股東的一種員工激勵機制。公司的ESOP計劃委員會把ESOP資金以及用ESOP資金來購買的公司股票通過信託方式委託給受託人來管理。ESOP計劃持有的股票是記在受託人的名義之下,受益人為公司僱員。 ESOP計劃持有的股票的投票表決權和處分權通常不賦予給僱員個人,而是由受託人按照公司ESOP計劃委員會的指示來統一行使。所以,ESOP計劃股票的表決權和處分權通常是由ESOP計劃委員會來控制的。由於ESOP計劃委員會通常受公司管理層的控制,所以ESOP計劃持有的自己公司股票的表決權和處分權通常由公司管理層來控制。公司管理層對ESOP計劃的表決權和處分權的控制增強了管理層對公司的控制力量,這對公司的收購和反收購具有重要影響。