槓桿率

總資產與權益資本的比率

槓桿率是指資產負債表中總資產與權益資本的比率,槓桿率是衡量公司負債風險的指標,從側面反映出公司的還款能力。槓桿率的倒數是槓桿倍數,槓桿倍數越高,越容易受到收益率和貸款利率的影響。槓桿是一把雙刃劍,當企業盈利時,增加槓桿能擴大盈利,但是加的過多,風險就會上升。因此高槓桿帶來收益的同時也放大了風險。

這種債務對投資者收益的影響,稱為財務槓桿。

財務槓桿影響的是企業的稅後利潤而不是息前稅前利潤。

財務槓桿率等於息稅前利潤與營業利潤之比,反映由於固定的債務存在,財務費用(利息)對保險企業利潤的影響程度。

簡單的講就是把你的資金放大,這樣的話你的資金成本就很小,同時你的風險和收益就放大了,因為盈虧的百分比不是依據原來的資金,而是根據放大后的資金來衡量的。

巴塞爾銀行管理委員會在汲取2008年金融危機的經驗教訓,完善新資本協議時,提出槓桿率作為監管指標,設置下限為3%。

槓桿率=核心資本/表內表外總資產風險暴露

2008年金融危機的重要原因之一是銀行體系的表內外槓桿率的過度累積。槓桿率累積也是以前金融危機(例如1998年金融危機)的特徵。危機最為嚴重時期,銀行業被迫降低槓桿率,放大了資產價值下滑的壓力,進一步惡化了損失、銀行資本基礎減少與信貸收縮之間的正反饋循環。因此,巴塞爾委員會將引入槓桿率要求,旨在實現以下目標:

(2)採用簡單、透明、基於風險總額的指標,作為風險資本比例的補充指標,為防止模型風險和計量錯誤提供了額外的保護。

槓桿率計算在不同經濟體之間應具有可比性,並調整會計準則方面的差異。某些表外項目將適用100%的信用風險轉換係數。並且將測試槓桿率與風險資本比例之間的相互作用。巴塞爾委員會將槓桿率設定為風險資本要求的可靠的補充措施,基於適當的評估和校準,將槓桿率納入第一支柱框架。

2011年,中國銀監會頒布關於中國銀行業實行新監管標準的指導意見,商業銀行的槓桿率不得低於4%.

槓桿率的優點

引入槓桿率作為資本監管的補充手段,其主要優點為:

二是能夠避免加權風險資本充足率的複雜性問題,減少資本套利空間。本次金融危機的教訓表明,在新資本協議框架下,如果商業銀行利用新資本協議的複雜性進行監管套利,將會嚴重影響銀行的資本水平。有關數據顯示,一些銀行的核心資本充足率和槓桿比率出現背離。2008年年末,瑞士信貸(CreditSuisse)的核心資本充足率為13.1%,但槓桿比率只有2.9%;UBS核心資本充足率為11.5%,槓桿比率卻只有2.6%。通過引入槓桿率,能夠避免過於複雜的計量問題,控制風險計量的風險。

槓桿率的缺點

槓桿率也有其內在缺陷:

一是對不同風險的資產不加以區分,對所有資產都要求同樣的資本,難以起到鼓勵銀行有效控制資產風險的目的。

二是商業銀行可能通過將資產表外化等方式規避槓桿率的監管要求。

三是槓桿率缺乏統一的標準和定義,同時對會計準則有很強的依賴性。

由於槓桿率的相關項目主要來源於資產負債表,受會計並表和會計確認規則的影響很大,在各國會計準則有較大差異的情況下,該指標難以在不同國家進行比較。由於槓桿率 具有以上內在缺陷,不可能簡單替代加權風險資本充足率作為獨立的資本監管手段,但其作為加權風險資本充足率的補充手段,可以從另一角度反映銀行資本充足狀況和資產擴張規模。

具有以上內在缺陷,不可能簡單替代加權風險資本充足率作為獨立的資本監管手段,但其作為加權風險資本充足率的補充手段,可以從另一角度反映銀行資本充足狀況和資產擴張規模。

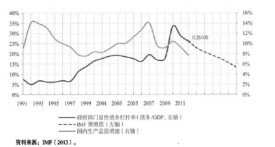

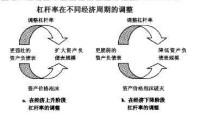

圖a

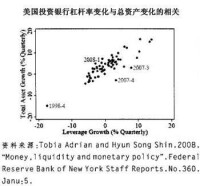

正是基於金融機構資產負債表的以上特徵,當資產價格變化反應到凈資產的變化上時,金融機構會主動調整其凈值。金融機構的槓桿率呈現出明顯的順周期特徵:下圖反映美國前五大投資銀行槓桿率與總資產的相關性程度。可以看到,金融機構槓桿率變化與資產負債表規模變化成正相關關係。

圖b

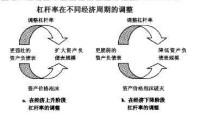

在槓桿率調整和資產價格變化的相互作用下,金融周期的波動容易被放大。當資產價格上升時,由於金融機構採取以市定價的會計方法,資產負債表增強,槓桿率下降,金融機構一般不願意持有過多的權益資本(因為會造成每股收益下降),他們會努力地把槓桿率恢復到原位。因此,需要購入資產以期提高槓桿率,對資產的需求增加,會促使其價格進一步上漲(見圖a);相反,當資產價格下跌時,槓桿率上升,這時需要出售資產來降低槓桿率,這一行為可能加劇資產價格的下降(見圖b)。