賦稅理論

賦稅理論

賦稅理論,指導賦稅行為或財政活動的思想。

7

中古社會賦稅基本理論稅制專制政體傳統文化

r

一、問題的提出

中古社會的賦稅基本理論問題首先是由西方史學界提出來的。19世紀的憲政學派如斯塔布斯等人在研究憲政運動的過程中開始注意到賦稅制度的重大作用。斯塔布斯在他的巨著《英國憲政史》①中探討了賦稅授予、冤情改正、共同同意等理論問題。以今人的眼光看,他的探討還有欠深入,對某些概念的概括也不盡確切,甚至顯得模糊。但研究憲政理論無法將賦稅財政問題置而不論或僅僅蜻蜓點水論而不多,對此他顯然有清晰的認識,所以下筆信馬由韁,洋洋洒洒,涉及了大量賦稅資料。正是這些具體生動、豐富多彩的資料和對賦稅問題的探討,引起了人們的極大興趣,從而將賦稅基本理論的討論引向了深入。進入20世紀,隨著賦稅基本理論研究的進一步開展,有人開始在大學上講授英國稅制史。耶魯大學教授米徹爾的講稿討論了“共同同意”問題。後來,這一講稿以《英國中世紀的稅制》①為題在耶魯大學出版社正式出版,引起了很大反響。20世紀70年代,英國學者哈里斯推出了他的力作《英國中世紀的國王、議會和國家財政》,②在更深層次上討論了英國賦稅問題。至此,英國賦稅基本理論經過近百年數代人的努力,開始形成擁有自己的概念系統和分析框架的理論體系。但是,由於憲政派史學素有極強的功利色彩,主張研究歷史必須為現實政治服務,更由於憲政史學對後世的影響,西方學者難免誇大議會的權力,低估王權的作用。他們所提出的概念,創立的理論,形成的結論難免帶有理想色彩因而存在失實失真之處。但必須承認,這些概念、理論和方法完全是在西方歷史文化背景下提出來的,具有很強的比照作用,對於研究中國歷史具有重要的啟示和借鑒意義。

i

賦稅基本理論是筆者在西方同行的啟迪下提出的一個新的概念。這個概念是指經過累世傳承而貫穿整個社會,並反映這個社會賦稅制度基本特徵和基本精神的那個最高層次的賦稅理論。中國賦稅基本理論即我們習見的“溥天之下,莫非王土,率土之濱,莫非王臣”的詩句。不過學術界從未有人將它看作一種賦稅理論。西方中古賦稅基本理論則包括三部分,即共同利益、共同需要和共同同意。乍看上去,兩種理論間似乎缺乏比較的基點,因為一方強調對土地和人口的所有,一方強調錶決的範圍,風馬牛不相及。但如果將前者推進一步,則必然引申出一種與西方賦稅基本理論相對立的無視民意的個人的專斷獨行。這便使兩種理論不僅有了比較的基點,而且有了很強的可比性。

中國賦稅理論具有兩個顯著特徵,一是與政治理論同體或二位一體,而由於政治理論居於主導,賦稅理論便處於依存狀態,沒有自己的獨立性;一是與西方相比缺乏徵稅理由的論證和說明,因而具有不完全性特徵。正是這兩個特徵使其顯現出強烈的專橫獨斷的精神。西方賦稅基本理論則注重對納稅人意見的徵求,強調國王與納稅人在賦稅征納中的一定平等,因而蘊含著一定的民主思想。

稅權是筆者在中西稅制比較研究中概括出來的另一個新的概念。稅權歸屬問題是在西歐中古社會提出來的,是關於制稅、用稅和審計等幾方面權力歸屬的綜合。中國中古社會不曾提出這一問題。在這裡,稅權由皇帝執掌,表現為官府組織制稅、用稅和審計諸活動。中國歷史上不乏譴責官府重稅、甚至因此“為民請命”的朝廷命官,而以武裝鬥爭的形式抵制徵稅的農民起義更史不絕書,但是這些鬥爭的目的無不在於請求或強迫官府降低稅額或免除一時一地的徵收,而不是把它們看作一種權利作為一個問題提出來,並通過鬥爭奪取這種去權利,以從根本上解決問題。而這也就無異於表明,稅權為統治者天然所有。於是中西中古社會產生了一種大相異趣的現象:在西方,納稅人、議會與國王爭奪稅權的鬥爭猶如一條顯著的紅線,貫穿整個中古社會;而在中國,抗稅鬥爭此伏彼起,卻始終沒有人提出過這一問題。這樣,作為稅權演化的結果,在西方那些議會政治健康發展的國家,問題得到了理想的解決,即稅權由議會執掌,有的國家甚至形成了“先補償,后供給”的原則。在中國,明清兩朝進行了以簡化稅則、強化防弊為主要內容的稅制的細部加工和整體完善,終於使稅權的集中和強固達到了登峰造極的地步。

稅賦理論

賦稅收支包括稅物與稅款的收入與支出兩部分。由於中西中古社會的帝王、國家、政府三者之間的結合方式存在差異,雙方的賦稅收支表現了不同的特徵。中國中古賦稅收入主要是強權收入。西歐在中古社會前期主要是特權收入,後期主要是協議收入。與此相適應,中國賦稅支出也主要是強權支出,而西歐則主要是協議支出。縱觀中古社會,中國賦稅收支的強權性質隨著專制制度的強化而日趨加劇。西歐的賦稅收支,則因強調法制原則,注重納稅人權利而具有相對鮮明的民主程序化特徵,並由此形成了一道逐步合理化的發展路徑,這與中國賦稅收支方式的變化大致呈相反走向。

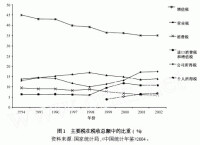

賦稅結構具有多側面的特徵,可從多方面認識。但本文僅由行業分工或部門分工的角度切入,將賦稅劃分為農業稅和工商稅兩大部類,考察中西中古賦稅結構的演變各以哪一部類居於主導。在中古社會的第一階段,中西賦稅都以農業稅為主體。進入第二階段,中國沿第一階段的路徑向前發展,賦稅結構仍以農業稅佔據主導。西歐則背離了第一階段的走向,轉而以工商稅作為政府財政的基礎。進入第三階段,中國賦稅結構的演變再一次證明了農業稅無可爭議的地位,這一階段發生的幾次重大的賦稅改革,如明一條鞭法、清攤丁入畝,無不證明政府一直將農業稅置於賦稅制度的中心。而每一次改革無一不是加強了農業稅的地位,大大提高了農業稅在財政收入中的比例。西歐如英國、西班牙仍以工商稅居於主導是毫無疑義的。便是法國,爐灶稅雖然在賦稅諸項收入中一度位居第一,但認真剖析這些稅項的來源,仍然清晰可見農業稅居工商稅之次。總之,中西中古社會賦稅結構存在很大差異。

李嘉圖在價值理論、貨幣理論、分配理論和經濟發展理論方面都比斯密有所發展,使古典經濟學更加成熟。如關於價值理論,李嘉圖繼承了亞當﹒斯密關於區分交換價值和使用價值的論斷,糾正了斯密的沒有使用價值的商品也會有交換價值的錯誤觀點,提出了必要勞動的概念,指出不是實際耗費的個別勞動,而是社會必要勞動決定商品價值,並提出商品價值不僅包括投入在商品中的直接生產過程的活勞動,而且包括投入在生產所需的生產資料上的物化勞動,活勞動創造新價值,物化的積累勞動不創造新價值,只體現所耗生產資料的價值。這一點構成了馬克思主義剩餘價值學說的來源之一。李嘉圖的分配理論以價值理論為基石,以地租理論為核心,論證了地租不是自然的恩賜,而是勞動創造價值的一部分,並考察了級差地租的兩種形態。李嘉圖的比較成本說是對斯密的國際分工論的發展和修正,對發展對外貿易有重大和深遠影響。

代表著《賦稅論》是西方最早的稅賦理論專著。該書共分15章,有11章是專論賦稅的。首先,他主張稅賦稅利益稅。認為人民所納賦稅應按其在公共秩序中所享受的權益而定,即按國家對其不動產及動產的保護而定。其次,他認為公平的賦稅應以不危害人民生活為宜。賦稅是將一部分人民財富轉移給政府,故政府的公共支出應盡量用於國內,作為貨幣資本,促進國內工商業的發展。再次,他傾向於比例稅制,認為比例是最公平的稅。賦稅不公平乃是由於人口缺乏調查,工商業財富缺乏登記,因而無從明了人民的負擔能力。最後,關於關稅他認為,出口產品加稅後不應使其價格高於國際市場價格,仍應低於國際市場價格為宜;進口產品在國內能自己製造的應提高其進口稅率,使其價格高於國內產品,藉以保護國內產業的發展。

大衛•李嘉圖在賦稅理論方面有很多獨到的見解,關於賦稅來源,根據勞動價值理論,大衛•李嘉圖認為稅收來自勞動產品的價值,稅收的來源有兩個方面:資本和收入。如果稅收的徵收使得人們增加生產或減少消費,那麼稅收來源於收入;如人們沒有增加生產或減少消費,則稅收是來源於資本。

關於稅收原則,大衛•李嘉圖認為社會的一切收入都應該徵稅,人們應該按自己的財力來負擔稅收,政府的稅收只要負擔合理,至於落在哪項收入上面是無關緊要的。為了公平地徵收稅收,應該建立以工資稅、利潤稅和農產品稅組成的稅收制度。稅收具有妨礙生產和耕種的通病,會給生產帶來負擔。因此,大衛•李嘉圖認為最好的財政計劃就是節流,最好的賦稅就是稅額最少的賦稅。

關於賦稅對經濟的影響,大衛•李嘉圖認為主要包括三個方面:

第一、賦稅對資本主義生產的影響。大衛•李嘉圖認為,稅收不是來自資本,就是來自收入,因而從總體上看,稅收不利於資本主義生產的發展,來自資本的賦稅比來自收入的賦稅對生產更有害。如果賦稅落在資本上,人民原來決定用在生產性消費上的基金將會因此受到損失。李嘉圖在闡述稅收對經濟的影響時,還指出賦稅會造成利潤率下降,從而導致資本轉移的傾向。他還認為,如果徵稅不具有普遍性,對某些行業徵收某種稅,而對另一些行業不徵稅,同樣會引起資本的轉移。他認為,為了減輕賦稅對生產的不利影響,就要避免對資本課稅,而盡量徵收弊病最小的均等收入稅和奢侈品稅。

第二、賦稅對價格的影響。李嘉圖認為課稅往往使商品價格呈上升趨勢,賦稅可以改變商品間原來的價格比例關係。