可變薪酬

可變薪酬

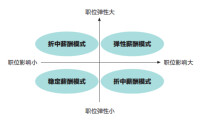

全面薪酬戰略非常強調可變薪酬地運用。這是因為,與基本薪酬相比,可變薪酬更容易通過調整來反映組織目標的變化,在動態環境下,面向較大員工群體實行的可變薪酬能夠針對員工和組織所面臨的變革和較為複雜的挑戰作出靈活的反應,從而不僅能夠以一種積極的方式將員工和企業聯繫在一起,從而為在雙方之間建立起夥伴關係提供了便利,同時還能起到鼓勵團隊合作的效果。此外,可變薪酬一方面能夠對員工所達成的有利於企業成功的績效提供靈活的獎勵,另一方面,在企業經營不利時可變薪酬還有利於控制成本開支。

通常情況下,我們可以將可變薪酬劃分為短期可變薪酬和長期可變薪酬兩種短期可變薪酬或短期獎金,一般建立在非常具體的績效目標基礎之上,而長期可變薪酬的目的則在於鼓勵員工努力實現跨年度或多年度的績效目標,最常見的就是股票期權以及員工持股等長期激勵計劃。

經營者的決策,特別是重大決策對企業的影響時間較長,有些決策的效果要在若干年後才能體現出來。從經營者在企業工作的這個特點看,對經營者也要重視其薪酬中的長期激勵,即可變薪酬。西方學者的研究也表明,長期激勵機制的效果要比短期激勵效果好。長期激勵反映在經營者的薪酬上就是薪酬構成中的可變薪酬的核心部分。

可變薪酬是一種按照企業業績的某些預定標準支付給經營者的薪酬包。

可變薪酬是短期激勵和長期激勵的組合。

經營者年薪=基本薪酬+可變薪酬;

可變薪酬=現金激勵+短期激勵+長期激勵。其中長期激勵是可變薪酬的核心。

可變薪酬源於管理中的績效原則和風險對稱原則。

績效原則認為,對經營者的激勵水平要與企業績效相關,企業業績越好,對經營者的激勵強度應越高;企業經營越差,對經營者的激勵強度越低。這種激勵強度量化為可變薪酬。

風險對稱原則認為,為了有效的激勵經營者,設計經營者的激勵機制時要遵循收益與風險對稱的原則。企業經營越好,經營者的風險收入越高:企業經營越差,經營者的風險收入越低,甚至會減少其基本薪酬部分。這樣就能夠使經營者承擔相應的風險的同時能夠得到與風險對稱的回報,以此鼓勵經營者大膽創新,努力提升業績水平,實現股東價值最大化;同時風險因素約束經營者的短期行為。

經營者工作的所有努力和貢獻及其承擔的風險最終都要體現到企業的經營業績上來。所以企業經營者實現可變薪酬的最有效方式就是讓經營者擁有剩餘索取權。因為根據委託——代理理論,剩餘索取權應該控制在掌握較多信息和能承擔風險的一方,否則整個委託——代理機制無法運行。經營者人力資本的專有性和他們對企業經營的實質控制決定了他們至少應部分擁有企業的剩餘索取權。賦予經營者剩餘索取權,一定程度上解決了剩餘控制權與剩餘索取權相分離而產生的矛盾,使經營者的目標函數和股東的目標函數儘可能達到內在的一致,削弱經營者的機會主義傾向,減少代理成本。至此,經營者為自身謀取更多利益的唯一途徑就是為股東創造更大的財富。經營者創造的企業剩餘越多,就可以得到越多的獎勵,因為剩餘索取權沒有上限,並且脫離了年度預算,經營者就更有動力做企業戰略規劃,而不是只注意短期效果,在進行投資時也會重點考慮公司發展的長遠利益。

在正確評價企業價值與經營者業績的基礎上,應當選取既能夠防止行為短期化,又有助於實現企業價值最大化目標的薪酬機制,從而有效地引導和約束管理者,降低委託——代理成本和提高經濟運行效率,實現企業價值最大化和股東財富最大化。建立和完善基於剩餘索取權為分配指標的經營者薪酬機制可以實現這個目標。剩餘索取權的衡量指標選取為REVA(revised economic value added),即修正的經濟增加值。REVA以市場價值為基礎,即公司利用其資產創造的未來收益的現值。它在反映企業資產的經濟價值的同時,重點反映了市場對企業經營者利用其資產創造收益能力的評價。REVA指標採用的是交易評價法,衡量投資者通過期初買入股票然後在期末賣出所獲得的收益,試圖通過股價的變化來決定股東財富的增值情況。從公司股東的角度評價經營者的業績,強調公司用於創造利潤的資本價值是公司資產的市場價值,是實物資產和經營戰略的市場價值之和。

經營者的可變薪酬作為企業剩餘索取權的一部分,因此將其考核指標選取為修正的經濟增加值REVA。經營者的可變薪酬是一個薪酬包,其中包括現金獎金、股票增值權、虛擬股票和股權激勵。薪酬包中的每一項都針對特定的目標。現金獎金、股票增值權和虛擬股票是與當年績效相聯繫的短期激勵,是對經營者當年業績的直接回報;股權激勵屬於長期激勵,其功能是解決所有者與經營者利益一致性,其主要形式股票期權、股票購買。

薪酬激勵失效原因

股票期權和股票購買作為長期激勵的執行機制,占可變薪酬的比例一般應控制在60070以上,使其體現出長期激勵的目標和效果。將經營者可變薪酬的核心設計成未來的報酬,既能滿足經營者對風險回報的期望,又能刺激其為企業的長期發展進行考慮,避免短期行為的發生,有利於企業可持續發展。股票期權是規定經營者在與企業所有者約定的期限內,享有以某一預先確定的價格(執行價格)購買本公司一定數量股票的選擇權。股票期權具有較強的長期激勵與約束作用。股票期權的激勵作用來自於這樣的假定,即企業的股票價格在一定程度上受企業獲利能力和利潤增長的影響,而公司經營者在相當程度上可以影響這些因素。股票期權收入,是與企業長期效益直接掛鉤的風險收入。股票期權作為股東向經營者提供的一種長期激勵制度,實踐中通常的做法是給予企業經營者一種權利,允許他們在特定的時期內,一般3—5年,按照某一預先設定的價格—— 即所謂的“執行價格”,購買本企業普通股。這種權利不能轉讓,但是所購股票可以在市場上出售。在股票期權制度下,經營者的收入取決於期權到期曰公司股票的市場價格和期權協議執行價格之間的溢價。由於股價是公司未來收益的現值,反映了企業的長遠戰略。因此,如果經營者只關注短期利益,就不可能獲得期權收入。經營者股票期權只允許經營者享受股票升值所帶來的利益增長權,一般不向經營者支付股息。經營者股票期權作為長期激勵機制,有助於解決股東與經營者之間的代理問題,並實現剩餘索取權和控制權的對應,因而能鼓勵經理人員克服短期行為,更多地關注公司的戰略發展。因此,經營者股票期權被比喻為“金手銬”。

可變薪酬

可變薪酬