現金流量分析

經濟學中的手段之一

現金流量分析是對項目籌資、建設、投產運行到關閉整修的周期內,現金流出和流入的全部資金活動的分析。進行現金流量分析的第一步是按照建設和生產的規劃進度與資金規劃,計算出整個工程壽命期內各年的凈現金流量,並按年排列現金流量計算表。第二步是把各年現金流量按次累計起來,繪製出累計現金流通圖。累計現金流通圖可直觀、綜合地表達工程項目的可行度,累計最大凈現金支出額、投資回收期、總的凈現金流量和凈現值,以及按項目內部收益率計算的累計凈現值曲線。現金流量分析對項目經濟評價具有重要意義。

一項投資被確認為現金等價物必須同時具備四個條件:期限短、流動性強、易於轉換為已知金額現金、價值變動風險小。

現金流量是現代理財學中的一個重要概念,是指企業在一定會計期間按照現金收付實現制,通過一定經濟活動(包括經營活動、投資活動、籌資活動和非經常性項目)而產生的現金流入、現金流出及其總量情況的總稱,即企業一定時期的現金和現金等價物的流入和流出的數量。

在上述劃分的基礎上,又將每大類活動的現金流量分為現金流入量和現金流出兩類,即經營活動現金流入、經營活動現金流出、投資活動現金流入、投資活動現金流出、籌資活動現金流入、籌資活動現金流出。

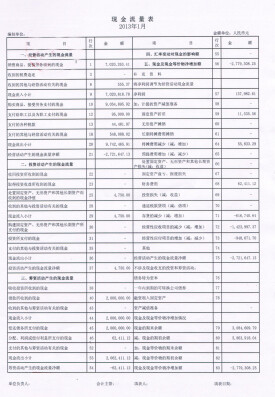

現金流量表是反映企業在一定會計期內有關現金和現金等價物的流入和流出信息的報表。現金流量表按照經營活動、投資活動和籌資活動進行分類報告,目的是便於報表使用人了解各類活動對企業財務狀況的影響,以及估量未來的現金流量。

現金流量表的內容概括起來主要是回答以下三個問題:

(1)本期現金從何而來

(2)本期的現金用向何方

(3)現金餘額發生了什麼變化

根據產生現金流的活動,可以現金流量分為三大類:經營活動現金流量、投資活動現金流量和籌資活動現金流量。

經營活動(Operating activities),是指直接進行產品生產、商品銷售或勞務提供的活動,它們是企業取得凈收益的主要交易和事項。包括生產、銷售、運送公司的產品,以及從顧客中收取款項。例如購入原料、建立存貨、廣告及運送貨物。因投資活動產生的現金流入主要項目為現銷與賬款、票據收現。產生的現金流出主要項目為現購商品與賬款、票據付現,支付各項費用、稅捐等。

以下項目需當作營運活動:

凈收益(在損益表中找到)

折舊

非現金物品(例如;待壞賬撥備)

遞延稅項

利息攤銷

應計物品,如應付薪金。

投資活動(Investing activities),是指長期資產的購建和不包括現金等價物範圍內的投資及其處置活動。

投資活動包括:

資本支出,包括以賒賬方式購買機器。

投資。

籌資活動(Financing activities),是指導致企業資本及債務規模和構成發生變化的活動,包括從投資者如銀行及股東投入的現金,以及當企業把收入回饋投資者的現金流出。其他影響企業長期負債及股本的活動亦列為融資活動。

融資活動包括以下物品:

已附股息

賣出已購買的股票

凈借入

現金流量表

1、對獲取現金的能力作出評價;

2、對償債能力作出評價;

3、對收益的質量作出評價;

4、對投資活動和籌資活動作出評價。

現金流量的分析經營活動

直接法,是指通過現金流入和支出的主要類別直接反映來自企業經營活動的現金流量的報告方法。採用直接法報告現金流量,可以揭示企業經營活動現金流量的來源和用途,有助於預測企業未來的現金流量。

經營活動現金流入的主要項目包括:

(1)銷售商品、提供勞務收到的現金

(2)收到的稅費返還

(3)收到的其他與經營活動有關的現金

經營活動現金流出的主要項目包括:

(1)購買商品、接受勞務支付的現金

(2)支付給職工以及為職工支付的現金

(3)支付的各項稅費

(4)支付的其他與經營活動有關的現金

經營活動現金流量凈額是經營活動現金流入與經營活動現金流出的差額。

將“凈利潤”調整成為“經營活動現金凈額”,需要進行以下4類調整計算:

(1)扣除非經營活動的損益(籌資和投資活動的損益):處置固定資產、無形資產、其他長期資產的損失;固定資產報廢損失;財務費用;投資損失(減收益)。凈利潤扣除“非經營活動損益”后,得出的是“經營活動凈損益”。

這6種費用已在計算利潤時扣除,但沒有在本期支付現金,將其加回去,得出“經營活動應得現金”。

(4)加上經營性應付項目增加,包括應付票據增加(減減少)、應付賬款增加(減減少)、其他應付款增加(減減少)、應付工資增加(減減少)、應付福利增加(減減少)、應交稅金增加(減減少),以及遞延稅款貸項(該項目的性質比特殊,也可列作非經營損益)。

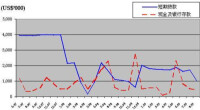

現金流量表圖形

1、收回投資所收到的現金

2、取得投資收益所收到的現金

3、處置固定資產、無形資產和其他長期資產所收到的現金

4、收到的其他與投資活動有關的現金

投資活動的現金流出項目有:

1、購建固定資產、無形資產和其他長期資產所支付的現金

2、投資所支付的現金

3、支付的其他與投資收到的現金

投資活動的現金流量凈額,是指上述現金流入與現金流出的差額。

籌資活動的現金流入項目包括:

1、吸收投資所收到的現金

2、借款收到的現金

3、收到的其他與籌資活動有關的現金

籌資活動的現金流出項目包括:

1、償還債務所支付的現金

2、分配股利、利潤或償付利息所支付的現金

3、支付的其他與籌資活動有關的現金

籌資活動產生的現金凈額,是指籌資活動現金流入與流出的差額。

現金流量實例

現金流量與當期債務比是指年度經營活動產生的現金流量與當期債務相比值,表明現金流量對當期債務償還滿足程度的指標。其計算公式為:

2.債務保障率

債務保障率是以年度經營活動所產生的現金凈流量與全部債務總額相比較,表明企業現金流量對其全部債務償還的滿足程度。其計算公式為:

債務保障率=經營活動現金凈流量/(流動負債+長期負債)×100%

現金流量與債務總額之比的數值也是越高越好,它同樣也是債權人所關心的一種現金流量分析指標。

1.每元銷售現金凈流入

每元銷售凈現金流入,是指應用凈現金流入與主營業務銷售流入的比值,它反映企業通過銷售獲取現金的能力。

每元銷售現金凈流入=經營活動現金凈流量/主營業務收入

2.每股經營現金流量

該指標所表達的實質上是作為每股盈利的支付保障的現金流量,因而每股經營現金流量指標越高越為股東們所樂意接受。

3.全部資產現金回收率

全部資產現金回收率,是指營業凈現金流入與全部資產的比值,反映企業運用全部資產獲取現金的能力。

全部資產現金回收率=經營活動現金凈流量/全部資產

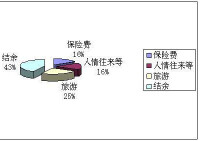

現金流量表結構分析就是在現金流量表有關數據的基礎上,進一步明確現金流入的構成、現金支出的構成及現金餘額是如何形成的。現金流量的結構分析可以分為現金流入結構分析、現金支出結構分析及現金餘額結構分析。

1.現金流入結構分析

現金流入構成是反映企業的各項業務活動現金流入,如經營活動的現金流入、投資活動現金流入籌資活動現金流入等在全部現金流入中的比重以及各項業務活動現金流入中具體項目的構成情況,明確企業的現金究竟來自何方,要增加現金流入主要應在哪些方面採取措施等等。

2.現金支出結構分析

現金支出結構分析是指企業的各項現金支出占企業當期全部現金支出的百分比。它具體地反映企業的現金用於哪些方面。

企業研討會

企業現金流量正常、充足、穩定,能支付到期的所有債務,公司資金運作有序,不確定性越少,企業風險小,企業資信越高;反之,企業資信差,風險大,銀行信譽差,很難爭取到銀行支持。因此,現金流量決定企業資信。